高销售额低利润的企业在报税时,往往面临收入规模大但盈利能力弱的特殊税务处理挑战,这类企业需从收入确认、成本分摊、税收优惠适用等多维度进行合规规划,既要确保税务申报的准确性,又要通过合理方式降低税负,以下从核心原则、关键处理步骤及风险防控等方面展开分析。

高销售额低利润企业的税务处理核心原则

- 收入合规确认:需严格遵循会计准则及税法规定,确保收入金额、时点的准确性,赊销收入需满足“商品控制权转移”条件才能确认,避免提前或延后确认收入导致税务风险,对于促销活动中的折扣、折让,需提供合法凭证(如折扣协议、销售单据)在税前扣除,否则可能被纳税调增。

- 成本费用精准归集与分摊:低利润的核心原因往往是成本费用高企,需确保成本费用真实、合法、相关,直接成本(如原材料、人工)需准确核算;间接成本(如制造费用、管理费用)需选择合理分摊标准(如工时、产量),避免通过人为分摊调节利润,需区分业务招待费、广告费和业务宣传费等扣除限额不同的费用,超限额部分需及时进行纳税调整。

- 税收优惠政策充分运用:符合条件的小型微利企业、高新技术企业、软件企业等可享受所得税优惠税率(如小型微利企业年应纳税所得额不超过300万元的部分减按25%计入应纳税所得额,按20%税率缴纳),研发费用加计扣除(制造业企业可享受100%加计扣除)、固定资产加速折旧等政策也可有效降低税负,需提前规划并留存相关资料备查。

具体报税步骤与注意事项

(一)增值税申报

高销售额企业需重点关注增值税销项税额准确计算及进项税额合规抵扣。

- 销项税额处理:不同销售行为适用不同税率(如13%、9%、6%),需根据商品或服务性质准确划分,销售货物适用13%税率,现代服务业适用6%税率,避免错用税率导致少缴或多缴税款。

- 进项税额管理:需取得合规增值税专用发票,并在规定期限内认证抵扣(目前为发票开具之日起360天内),对于无法取得专票的支出(如部分农产品收购、小额零星采购),可凭普票或凭证在税前扣除,但需注意扣除凭证的合规性(如农产品收购需提供收购发票、付款凭证等)。

(二)企业所得税申报

企业所得税是高销售额低利润企业的税务处理重点,需通过成本费用管控和税收优惠降低应纳税所得额。

- 成本费用扣除:需区分成本与费用,确保直接成本(如主营业务成本)全额扣除,期间费用(如销售费用、管理费用)在扣除限额内据实扣除,业务招待费按发生额60%扣除,但最高不超过当年销售(营业)收入的5%;广告费和业务宣传费不超过当年销售(营业)收入15%的部分可扣除,超过部分可结转以后三年扣除。

- 亏损弥补:若企业当年发生亏损,可在以后5年内用税前利润弥补,需准确核算亏损金额并留存相关资料,避免因亏损弥补错误导致多缴税款。

(三)其他税种申报

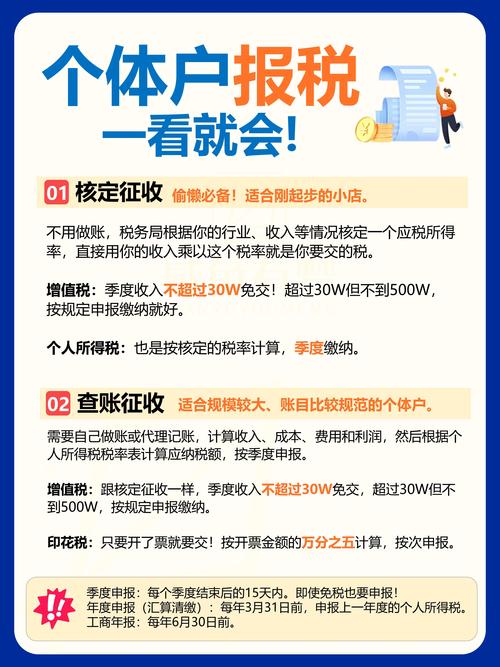

- 附加税费:根据实际缴纳的增值税计算缴纳城市维护建设税(7%、5%或1%)、教育费附加(3%)及地方教育附加(2%),若月销售额10万元以下(季度30万元以下)的增值税小规模纳税人可免征。

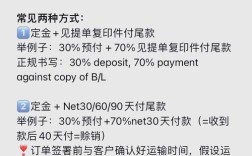

- 印花税:需根据合同类型(如购销合同、借款合同)按比例缴纳,高销售额企业涉及大量购销合同时,需准确计税并按时申报。

风险防控与合规建议

- 建立完善的税务内控制度:规范发票管理、成本核算流程,确保所有支出有合法凭证,成本费用分摊有据可依,对大额支出需进行审批,并留存合同、付款凭证、验收单等资料。

- 合理运用税收优惠政策:及时关注税收政策变化,如小型微利企业优惠政策是否延续、研发费用加计扣除范围是否扩大等,确保符合条件即可享受优惠,年应纳税所得额不超过100万元的小型微利企业,可减按12.5%计入应纳税所得额,按20%税率缴纳,实际税负仅为2.5%。

- 避免税务筹划风险:不得通过虚增成本、隐匿收入、虚开发票等手段偷逃税款,此类行为一旦被查实,将面临补缴税款、滞纳金及罚款,情节严重者将追究刑事责任。

相关问答FAQs

Q1:高销售额低利润企业是否可以享受增值税留抵退税?

A:符合条件的高销售额企业可申请增值税留抵退税,根据政策,自2019年起,连续六个月增量留抵税额大于零,且第6个月增量留抵税额不低于50万元的企业,可向主管税务机关申请退还增量留抵税额,符合条件的先进制造业企业可一次性退还存量留抵税额,企业需满足纳税信用等级为A级或B级、申请退税前36个月未发生骗取留抵退税等违法行为等条件,并按规定提交申请资料。

Q2:高销售额低利润企业的成本费用中,哪些项目容易引发税务风险?

A:高销售额低利润企业需重点关注以下成本费用项目的税务风险:一是“其他应收款”“其他应付款”等科目中隐藏的关联方资金往来,若无合理商业目的,可能被税务机关视为变相分配利润或虚列成本;二是大额的“会议费”“差旅费”,若缺乏会议通知、参会人员名单、差旅审批单等支撑资料,可能被纳税调增;三是“股东个人费用”(如车辆费用、旅游费用)计入企业成本,此类费用不属于企业支出,不得在税前扣除,需进行纳税调整,企业应规范核算,确保所有成本费用真实、合法、相关,避免因资料不全或列支不当引发税务风险。