- 避税:指在法律允许的范围内,通过合理的财务安排和商业模式的优化,选择税负最低的方案来履行纳税义务,这是合法的,也是企业财务管理的重要组成部分。

- 偷税漏税:指通过伪造、变造、隐匿、擅自销毁账簿、记账凭证,在账簿上多列支出或者不列、少列收入等欺骗、隐瞒手段,不缴或者少缴应纳税款,这是违法行为,将面临罚款、滞纳金,甚至刑事责任。

我们的讨论将严格围绕“合法合规的税务筹划”展开,为您提供一系列降低纯劳务分包税负的合法策略。

纯劳务分包的税务痛点

纯劳务分包的核心痛点在于其成本结构,这类公司通常没有太多原材料采购成本,主要的成本就是人工成本(工人工资、社保、福利等)。

根据中国税法,对于建筑业(包括劳务分包),主要的税种和痛点如下:

-

增值税:

- 一般纳税人:适用税率为 9%,可凭取得的进项税额抵扣,但纯劳务分包的进项税额非常少,几乎没有可抵扣的票据,导致税负较高。

- 小规模纳税人:征收率为 3%(目前有减按1%征收的优惠政策,但属于阶段性政策,需关注最新政策),虽然税率低,但无法开具9%的增值税专用发票,总包方(甲方)无法抵扣,导致业务合作受限。

-

企业所得税:

(图片来源网络,侵删)

(图片来源网络,侵删)- 税率为25%,企业所得税的计算公式是:

利润总额 × 税率。 - 痛点在于:劳务公司为了拿到业务,利润空间本身就很薄,而人工成本中,很多无法取得合规的成本票据(给工人发的现金工资、无票的补贴等),导致“利润虚高”,企业所得税税负加重。

- 税率为25%,企业所得税的计算公式是:

-

个人所得税:

支付给员工的工资,需要履行代扣代缴个人所得税的义务。

-

附加税:

随增值税附征的城市维护建设税、教育费附加等。

(图片来源网络,侵删)

(图片来源网络,侵删)

合法合规的税务筹划策略

针对以上痛点,可以从以下几个层面进行合法的税务筹划:

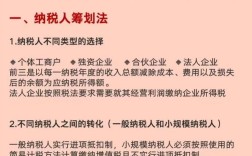

选择合适的纳税人身份(增值税层面)

这是劳务分包公司首先要做的决策。

-

选择“小规模纳税人”的情况:

- 优点:

- 征收率低(目前1%,恢复后为3%),计算简单。

- 不需要复杂的进项抵扣核算,财务工作简单。

- 缺点:

- 无法开具9%的增值税专用发票,导致无法对接对进项抵扣有严格要求的一般纳税人总包方。

- 年应税销售额超过500万,会被强制转为一般纳税人。

- 适用场景:主要对接小规模纳税人客户,或客户不需要专票的业务,且年销售额预计不会超过500万。

- 优点:

-

选择“一般纳税人”的情况:

- 优点:

- 可以开具9%的增值税专用发票,市场竞争力强,客户范围广。

- 虽然税负高,但可以通过合法合规的方式取得进项发票来抵扣。

- 缺点:

- 税率高(9%),在进项不足时,税负沉重。

- 财务核算和税务申报复杂,要求高。

- 适用场景:客户(总包方)是一般纳税人,必须取得9%专票才能合作;公司规模较大,有条件进行税务筹划。

- 优点:

决策建议:如果目标是承接大型工程,必须选择一般纳税人身份,但必须解决进项抵扣和成本票据的问题。

解决“人工成本”无票入账问题(企业所得税层面)

这是劳务分包税务筹划的核心,目标是将无法取得发票的“人工成本”,转化为可以税前扣除的“合规成本”。

核心思路:改变用工模式,将“松散的、临时的用工”转变为“规范的、有发票的用工合作”。

-

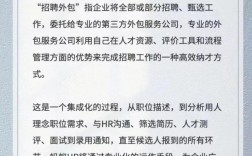

建立或合作“劳务派遣公司”或“人力资源公司”:

- 操作方式:劳务分包公司不再直接雇佣大量工人,而是与一家合规的人力资源公司或劳务派遣公司合作,由这家合作公司负责招募、管理、发放工资和缴纳社保,并向你的劳务分包公司开具“人力资源服务费”或“劳务派遣服务费”的增值税专用发票。

- 税务效果:

- 你公司取得了6%的增值税进项发票(可以抵扣9%的销项)。

- 你公司取得了合规的成本发票,大大降低了应纳税所得额,从而降低了企业所得税。

- 人工成本的风险(如工伤、劳动纠纷)转移给了劳务派遣公司。

- 注意:选择合作的劳务派遣公司必须是正规、能提供专票的公司,否则会带来新的税务风险。

-

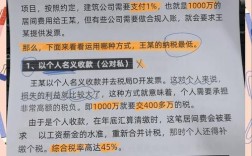

成立“个体工商户”或“个人独资企业”:

- 操作方式:对于技术骨干或班组长,可以引导他们注册成立个体工商户或个人独资企业,专门从事某一部分劳务作业,你的劳务分包公司可以将这部分业务分包给这个个体户/个独,并向其支付服务费。

- 税务效果:

- 个体工商户/个独企业缴纳的是“经营所得”,税负相对较低(可申请核定征收,综合税负极低,甚至低至1%)。

- 你的公司取得了合规的发票,作为成本入账。

- 注意:这种方式必须是“真实业务、真实交易”,不能是空壳公司,要确保个体户/个独企业真的提供了服务,并且签订了真实的分包合同。

-

与“建筑劳务公司”合作:

- 操作方式:将部分非核心或辅助性劳务,分包给其他有资质的建筑劳务公司,他们可以为你开具建筑服务的专票。

- 税务效果:直接取得9%的进项发票,降低增值税税负和应纳税所得额。

利用国家税收优惠政策

-

小规模纳税人增值税优惠:

国家为扶持小微企业和个体工商户,会阶段性出台减按1%征收率征收增值税的政策,务必时刻关注国家税务总局的最新公告,在政策有效期内充分利用。

-

小微企业普惠性所得税优惠政策:

- 如果你的劳务分包公司符合“小微企业”标准(年应纳税所得额不超过300万元、资产总额不超过5000万元、从业人数不超过300人),可以享受优惠税率。

- 年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税,实际税负仅为2.5%。

-

特定区域优惠政策:

如果公司注册在有税收优惠政策的地区(如某些经济开发区、自贸区),可以享受当地的财政返还、核定征收等政策,但这需要提前规划和布局。

规范内部财务管理和合同管理

-

合同流、发票流、资金流“三流合一”:

这是最基本的税务合规要求,合同主体、发票开具方、收款方必须是同一个公司或个体户,这是避免税务稽查风险的红线。

-

足额为员工缴纳社保和公积金:

虽然会增加成本,但这是合法的,这部分支出可以在企业所得税前扣除,可以避免因社保不合规而产生的罚款和风险。

-

完善用工合同和工资发放记录:

规范劳动合同,通过银行代发工资,保留好工资表、考勤记录等,这些都是证明人工成本真实性的重要证据,在税务稽查时能提供有力支持。

总结与风险提示

合法税务筹划的核心思路:

| 税务痛点 | 合法筹划策略 | 目标 |

|---|---|---|

| 增值税税负高 (一般纳税人) | 选择与合规的劳务派遣/人力资源公司合作,取得6%的专票。 将部分业务分包给其他建筑劳务公司,取得9%的专票。 |

增加进项抵扣,降低实际增值税税负。 |

| 企业所得税税负高 (成本无票) | 模式创新:采用“劳务派遣”、“成立个独/个体户”等模式,将无票人工成本转化为有票服务成本。 政策利用:申请小微企业税收优惠。 |

降低应纳税所得额,合法减少企业所得税。 |

| 整体税负高 | 身份选择:根据业务规模和客户需求,选择小规模或一般纳税人身份。 区域选择:在有优惠政策的地区注册公司。 |

从整体上优化税负结构。 |

⚠️ 重要风险提示:

- 警惕“虚开发票”:任何形式的税务筹划都不能触碰虚开发票的红线,不要为了取得成本发票,从没有真实业务往来的公司购买发票,这是严重的犯罪行为。

- 避免“假外包,真派遣”:如果将员工全部外包给一家公司,但该公司的管理、考勤、薪酬都由你公司控制,这会被税务机关认定为“假外包,真派遣”,可能被要求补缴税款和罚款。

- 咨询专业人士:税务筹划是一项专业性极强的工作,且政策变化频繁。强烈建议在进行任何重大决策前,咨询专业的注册税务师或会计师,根据您公司的具体情况制定最合适的方案。

劳务分包行业要想长远发展,不能只想着“避税”,而应从提升管理效率、优化业务模式、提高利润空间等根本问题入手,在合法合规的框架内实现健康、可持续的发展。