个人自媒体在享受创作自由和收益增长的同时,合理避税是保障长期发展的重要环节,合理避税并非逃税漏税,而是在法律允许的范围内,通过合理规划降低税负,这需要自媒体人熟悉税收政策、规范财务流程,并结合自身业务模式选择最优方案。

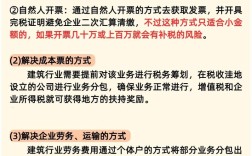

明确纳税身份:区分不同主体的税负差异

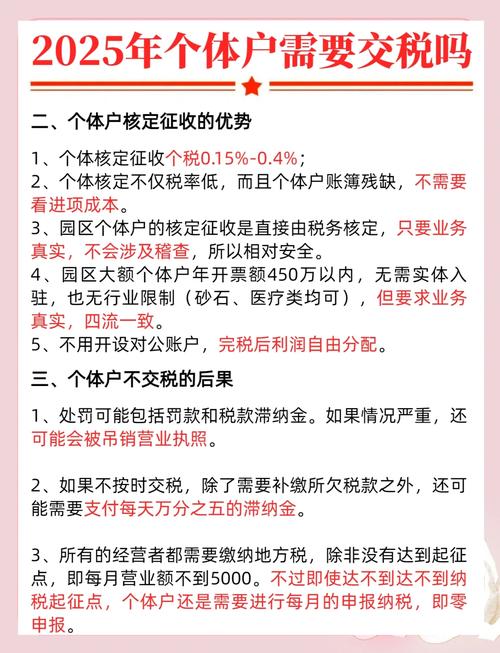

个人自媒体的纳税身份主要分为“个体工商户”和“个人劳务所得”两类,二者税率和计税方式差异显著,直接影响税负水平。

- 个人劳务所得:适用于以个人名义接单、获得平台打赏或广告收入的情形,按“劳务报酬所得”计税,每次收入不超过4000元的,减除费用800元;超过4000元的,减除20%的费用,余额为应纳税所得额,适用20%-40%的超额累进税率(税率表如下)。

| 应纳税所得额 | 税率 | 速算扣除数 |

|---|---|---|

| 不超过20000元 | 20% | 0 |

| 20000-50000元 | 30% | 2000 |

| 超过50000元 | 40% | 7000 |

某自媒体月收入10000元,应纳税所得额=10000×(1-20%)=8000元,应纳税额=8000×20%=1600元,若年收入达10万元,则需按40%税率计税,税负较重。

- 个体工商户:若自媒体以工作室或个体户形式注册(如办理营业执照),则按“经营所得”计税,以每一纳税年度的收入总额减除成本、费用以及损失后的余额为应纳税所得额,适用5%-35%的超额累进税率,相比劳务所得,个体工商户的成本扣除范围更广(如设备购置、办公场地租金、员工工资等),且可享受小规模纳税人增值税减免等优惠政策,税负通常更低。

规范成本扣除:最大化合法抵扣项

无论选择何种纳税身份,合法的成本扣除都是降低税负的核心,自媒体人需建立完善的财务台账,保留相关票据,确保扣除项目真实、合理。

常见可抵扣成本项目:

- 设备购置与折旧:相机、电脑、麦克风、剪辑软件等创作设备,可按直线法计提折旧,购买一台价值1万元的相机,预计残值5%,折旧年限5年,年折旧额=10000×(1-5%)÷5=1900元,可在税前扣除。 创作成本**:场地租赁费(如工作室租金)、道具购买费、拍摄场地费、模特或嘉宾劳务费等,户外博主购买露营装备、支付景区拍摄许可费用,均可计入成本。

- 运营推广费用:平台推广费、广告投放费、社群运营工具订阅费(如微信会员、管理软件)、线下活动策划费等。

- 人力成本:若雇佣助理、剪辑师等,需签订劳动合同并申报个税,其工资薪金可计入成本。

- 其他合理支出:交通费(外出拍摄产生的打车费、油费)、通讯费、办公耗材费、专业服务费(如法律咨询、财务记账)等。

注意事项:

- 成本票据需为合规发票(增值税发票、财政票据等),避免使用收据或白条;

- 个人消费与经营支出需严格区分,例如家庭日常开销、个人旅游费用等不得计入成本;

- 大额支出(如设备购置)建议通过公户转账,保留支付凭证,避免税务风险。

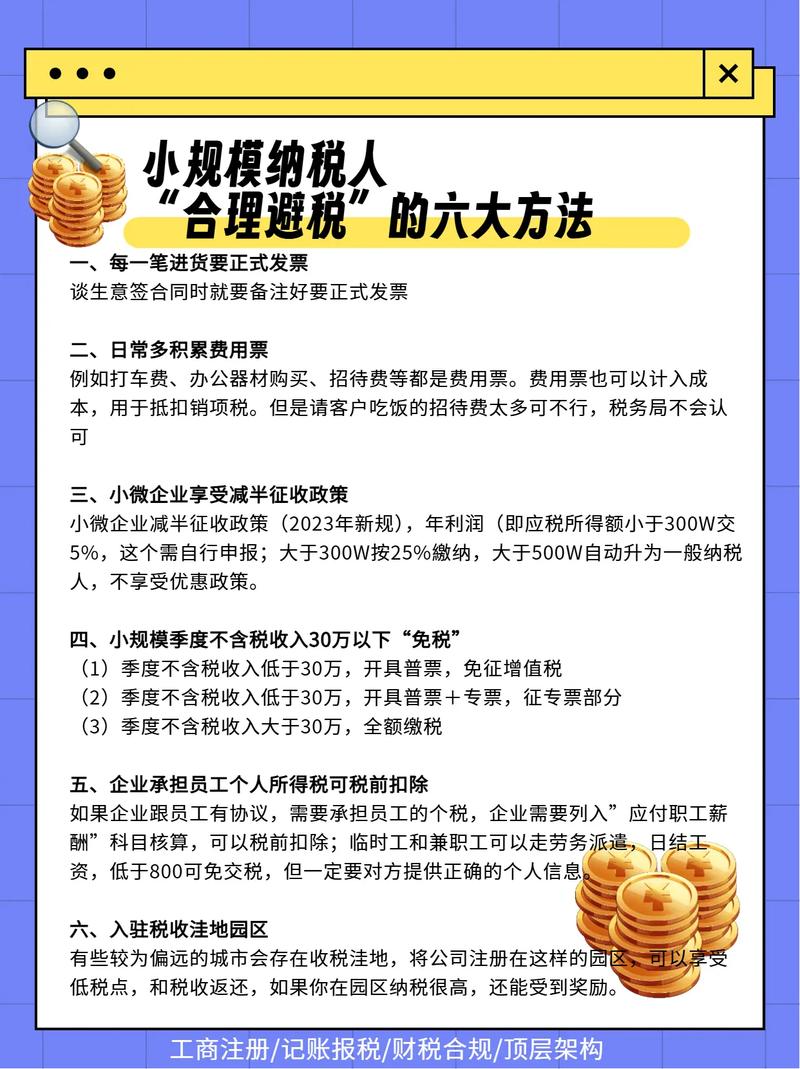

利用税收优惠政策:降低税负的“政策红利”

国家针对小微企业、个体工商户等出台了一系列税收优惠政策,自媒体人可结合自身条件合理利用。

-

增值税减免:

- 小规模纳税人(年应税销售额≤500万元)可享受月销售额≤10万元(或季度≤30万元)免征增值税的政策;

- 小规模纳税人适用3%征收率的应税销售收入,减按1%征收(政策可能动态调整,需关注最新文件)。

-

个体工商户所得税减免:

- 年应纳税所得额≤100万元的部分,在现行优惠政策基础上,再减半征收个人所得税(实际税负可低至2.5%);

- 部分地区对重点群体(如高校毕业生、失业人员)创业从事个体经营的,可享受3年税收减免。

-

专项附加扣除:

即使按“劳务报酬”纳税,也可享受子女教育、继续教育、住房贷款利息、住房租金、赡养老人、大病医疗等6项专项附加扣除,每月可抵扣1000-2000元不等,进一步降低应纳税所得额。

合理规划收入:分散与延迟纳税的技巧

-

收入拆分:若团队多人合作,可通过成立个体工商户或合伙企业,将收入按比例分配给合伙人,利用个体工商户较低税率降低整体税负,3人团队年收入30万元,若按个体户经营所得计算,每人应纳税所得额10万元,适用税率10%,合计税负=100000×10%×3=30000元;若按劳务报酬合并计税,可能适用40%税率,税负更高。

(图片来源网络,侵删)

(图片来源网络,侵删) -

收入延迟:在年底与甲方协商,将部分收入延至次年1月支付,避免某一年度收入过高导致税率跳档,某自媒体12月预计收入5万元,若提前至次年1月,可将全年收入分摊至两个纳税年度,降低适用税率。

专业咨询与合规申报:规避税务风险

税收政策复杂且动态调整,自媒体人可借助专业力量降低风险:

- 聘请财务顾问:根据业务规模,可选择兼职会计或代理记账公司,确保账务处理合规、申报及时;

- 关注政策更新:定期通过国家税务总局官网、税务部门公众号等渠道,了解最新税收政策(如小规模纳税人优惠、专项附加扣除标准调整等);

- 主动申报纳税:无论收入多少,均需按时申报(劳务所得按次或按月申报,个体工商户按季度申报),避免逾期申报产生滞纳金或罚款。

相关问答FAQs

Q1:个人自媒体没有营业执照,需要交税吗?

A:需要,根据税法规定,个人通过自媒体平台获得的广告收入、打赏、带货佣金等,均属于“劳务报酬所得”或“偶然所得”,需依法缴纳个人所得税,即使没有营业执照,只要年收入超过12万元(或单次收入较高),平台会代扣代缴个税,个人仍需进行年度汇算清缴,确保税款准确。

Q2:以个体工商户注册后,所有收入都必须入账吗?可以私下收款避税吗?

A:不可以,个体工商户需建立账簿,如实记录经营收入,税务部门可通过银行流水、平台数据等核实收入情况,私下收款(如微信、支付宝个人收款码)未申报,属于隐匿收入行为,一旦被查实,需补缴税款、滞纳金,并处以0.5倍-5倍的罚款,情节严重者可能涉及刑事责任,合规做法是开通对公账户,所有收入通过公户流转,保留完整票据。