保险经纪公司的报税工作是一个系统性的财务流程,涉及多个税种、申报周期和合规要求,需结合公司业务模式、收入结构及税收政策严格执行,以下从核心税种、申报流程、税务管理要点等方面详细说明其操作逻辑。

核心税种及申报要点

保险经纪公司的经营活动主要涉及增值税、企业所得税、附加税、印花税等,需根据不同税种的计税规则准确申报。

(一)增值税及附加税

增值税是保险经纪公司的核心税种,其计税依据为“经纪服务收入”,即通过提供保险中介服务收取的佣金、手续费等全部收入(不含税)。

-

纳税人与税率

- 小规模纳税人:年应税销售额不超过500万元(以最新政策为准),适用征收率3%(2023年减按1%征收政策若延续则按1%执行)。

- 一般纳税人:年应税销售额超过500万元,适用税率6%。

-

销售额确认

(图片来源网络,侵删)

(图片来源网络,侵删)- 需全额收取的佣金收入,直接以“全部价款和价外费用”为销售额;

- 若向客户收取佣金的同时需支付给保险公司,需以“收取的佣金减去支付给保险公司的佣金”为差额销售额(需取得保险公司开具的发票或分割单作为扣除凭证)。

-

申报周期

- 小规模纳税人:按季度申报(季度内销售额不超过30万元可免征增值税,但需零申报);

- 一般纳税人:按月申报,次月15日前完成申报(如遇节假日顺延)。

-

附加税计算

附加税包括城市维护建设税(7%,市区)、教育费附加(3%)、地方教育附加(2%),以实际缴纳的增值税为计税依据,小规模纳税人可享受附加税减半征收政策(如增值税为0则附加税为0)。

(二)企业所得税

企业所得税针对保险经纪公司的利润征收,税率为25%(符合条件的小微企业可享受优惠税率,如年应纳税所得额不超过100万元的部分减按2.5%计算)。

-

应纳税所得额计算

公式:应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-以前年度亏损。 (图片来源网络,侵删)

(图片来源网络,侵删)- 收入总额:包括佣金收入、咨询服务收入、培训收入等全部经营收入;

- 扣除项目:需符合税法规定,如员工工资(需有合理凭证)、业务招待费(按发生额60%扣除,最高不超过当年销售收入的5‰)、广告费和业务宣传费(不超过当年销售收入15%的部分可扣除)、折旧与摊销(固定资产按税法规定年限计提折旧)等。

-

申报周期

- 按季度预缴:每季度终了后15日内预缴,年度终了后5个月内汇算清缴,多退少补;

- 小型微利企业可享受简化申报政策。

-

税收优惠

- 小微企业:年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%税率缴纳(实际税负2.5%);100万-300万元部分,减按50%计入应纳税所得额,按20%税率缴纳(实际税负10%);

- 研发费用:未形成无形资产计入当期损益的,在据实扣除基础上按100%加计扣除;形成无形资产的,按200%摊销。

(三)其他税费

-

印花税

- 保险经纪合同(如与保险公司、客户签订的经纪协议)按“保险费收入”的0.03%贴花;

- 资金账簿按“实收资本+资本公积”的0.05%贴花,以后年度只就增加部分贴花。

-

个人所得税

- 员工工资薪金所得:按累计预扣法每月代扣代缴,次年3月1日至6月30日进行年度汇算清缴;

- 劳务报酬所得:支付给外部讲师、顾问等劳务报酬,按次或按月预扣预缴(预扣率不超过20%-40%)。

-

房产税与土地使用税

- 自用房产:按房产原值一次减除10%-30%后的余值计税(税率1.2%);

- 租用房产:按租金收入计税(税率12%)。

税务申报流程与注意事项

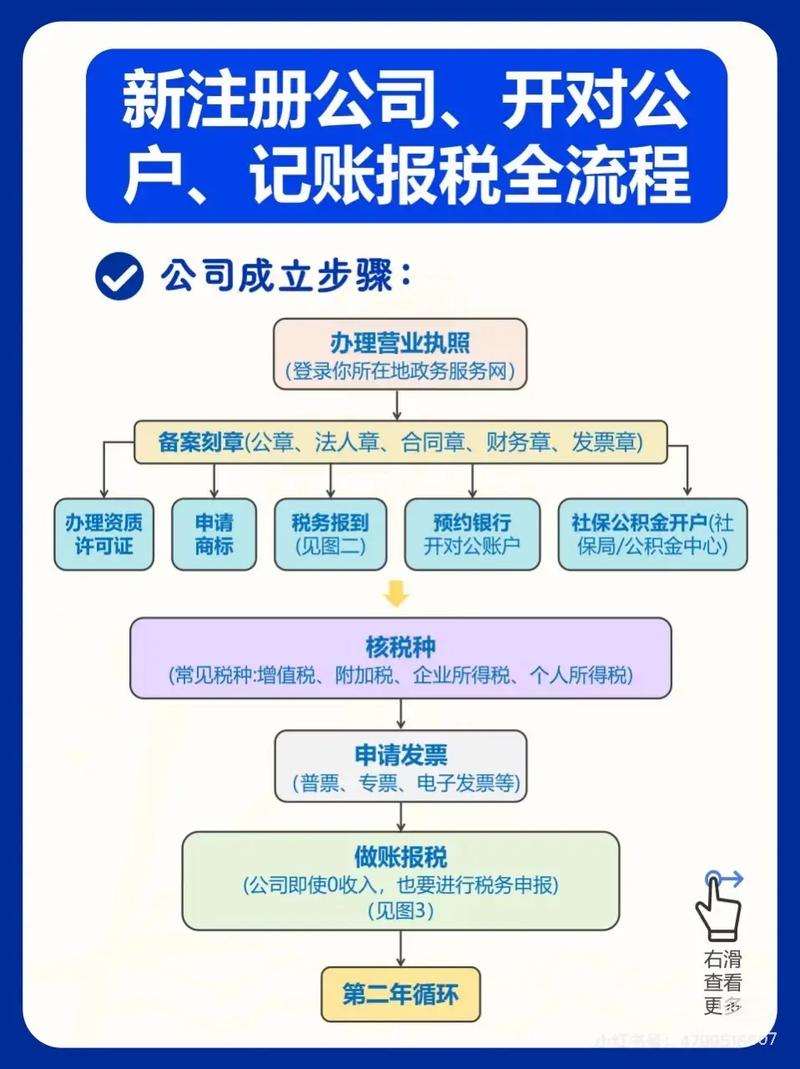

(一)申报流程

- 数据收集:整理当期收入发票、成本费用凭证(如银行流水、成本发票、费用报销单等),确保凭证真实、合法、完整。

- 账务处理:通过财务软件(如金蝶、用友)编制记账凭证,生成财务报表(资产负债表、利润表、现金流量表)。

- 纳税申报:通过电子税务局(如“国家税务总局XX省电子税务局”)填写申报表,核对数据无误后提交缴款。

- 资料归档:将申报表、财务报表、发票凭证等保存10年以上,以备税务机关核查。

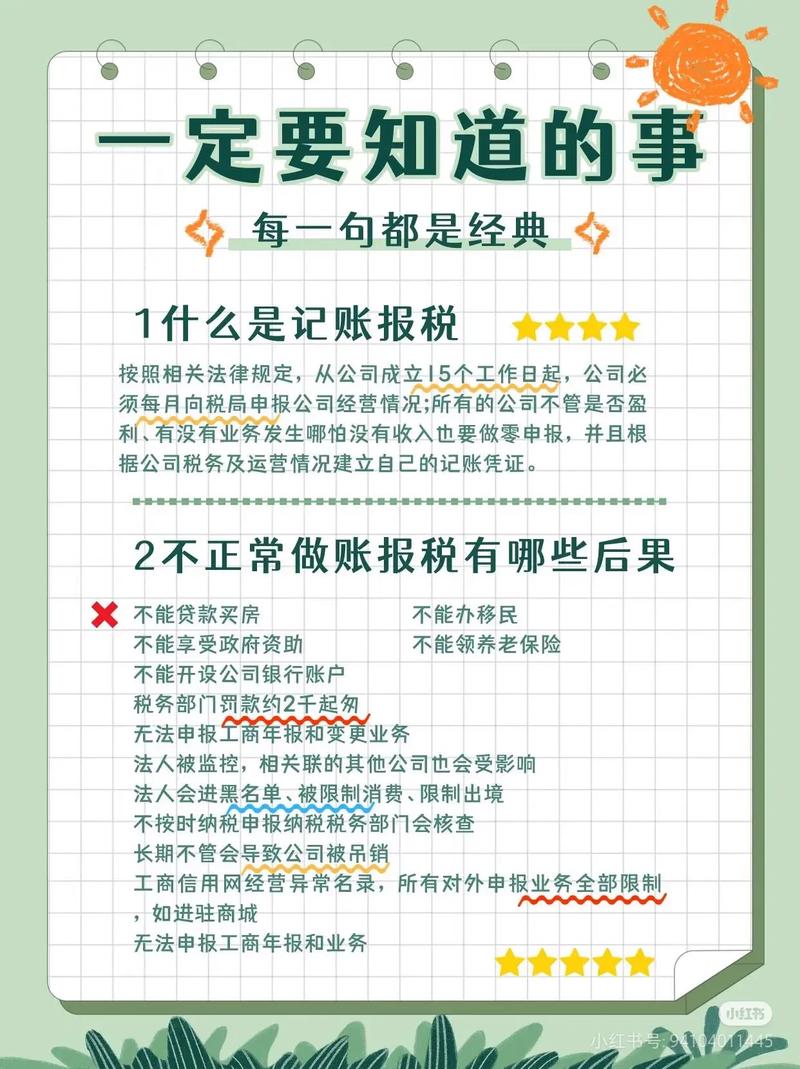

(二)注意事项

-

发票管理:

- 向客户收取佣金需开具增值税发票(普票或专票),向保险公司支付佣金需取得其开具的发票,否则无法差额扣除;

- 避免虚开发票,确保业务真实(如签订经纪合同、资金流水与业务匹配)。

-

优惠政策适用:

- 小规模纳税人、小微企业等需在申报时主动勾选优惠事项,并留存相关证明资料(如小微企业认定表);

- 差额征税需备齐扣除凭证,否则需全额纳税。

-

税务风险防控:

- 定期进行税务自查,检查收入确认是否完整、扣除项目是否合规;

- 关注税收政策变化(如增值税减免、小微企业所得税优惠),及时调整申报策略。

税务管理优化建议

- 建立税务台账:分别记录增值税、企业所得税、印花税等税种的申报数据,避免漏报、错报。

- 合理规划成本费用:在合规前提下,通过优化薪酬结构(如提高社保公积金合规缴纳比例)、列支符合条件的费用(如研发费用、职工教育经费)降低应纳税所得额。

- 利用税收洼地政策:若公司在特定区域(如自贸区、西部大开发地区)注册,可享受区域性税收优惠(如企业所得税“两免三减半”)。

相关问答FAQs

Q1:保险经纪公司的小规模纳税人转为一般纳税人后,增值税申报有哪些变化?

A:转为一般纳税人后,需按月申报增值税(税率6%),且不再适用小规模纳税人的1%征收率(或3%征收率),可抵扣进项税额(如办公设备采购、水电费等取得的专票),但需注意进项税额需在认证后360天内抵扣,需自行计算销项税额,不再由税务机关代开增值税专用发票。

Q2:保险经纪公司支付给保险公司的佣金能否在企业所得税前全额扣除?

A:需满足两个条件:一是取得保险公司开具的发票或合法有效的凭证(如佣金分割单);二是佣金支出不超过当年全部保费收入的一定比例(财险公司不超过15%,寿险公司不超过10%),超过部分需纳税调增,但符合条件的可结转以后年度扣除。