金融公司系统建设方案是支撑企业数字化转型的核心框架,需结合业务战略、技术趋势与合规要求,构建“安全、高效、智能”的现代化金融科技体系,以下从目标定位、架构设计、核心模块、实施路径及保障机制五个维度展开详细说明。

建设目标与原则

金融公司系统建设以“数据驱动业务、科技赋能服务”为核心目标,需满足以下关键需求:

- 业务支撑:覆盖客户管理、产品创新、风险控制、运营服务等全链条,支持高频交易、实时计算等场景;

- 风险防控:建立全流程风控体系,满足监管合规要求(如等保2.0、GDPR、央行金融科技监管规定);

- 客户体验:通过线上线下渠道融合,提供个性化、场景化金融服务;

- 扩展性:支持业务快速迭代,适配未来金融科技发展趋势(如AI、区块链、元宇宙金融)。

建设原则需遵循“统筹规划、分步实施,安全可控、开放兼容,数据资产化、业务智能化”,避免重复建设与系统孤岛。

技术架构设计

采用“云原生+分布式+中台化”的混合技术架构,分为基础设施层、平台层、应用层与展现层,实现技术资源的弹性调度与业务能力的快速复用。

基础设施层

基于私有云+公有云混合模式构建:

- 私有云:部署核心交易系统、敏感数据存储等关键业务,满足数据主权与安全要求;

- 公有云:用于非核心业务(如营销推广、数据分析),利用云服务弹性降低运维成本;

- 边缘节点:在靠近用户的区域部署边缘计算节点,提升交易响应速度(如线下网点、ATM机)。

平台层(技术中台)

作为业务系统的“能力底座”,包含以下核心平台:

| 平台类型 | 功能描述 |

|--------------------|-----------------------------------------------------------------------------|

| 数据中台 | 整合分散数据源(交易、客户、外部征信等),构建数据仓库(如Hadoop)与数据湖,支持实时计算(Flink)与离线分析(Spark)。 |

| 技术中台 | 提供分布式缓存(Redis)、消息队列(Kafka)、API网关、微服务治理(Spring Cloud)等基础组件,支撑系统高并发与解耦。 |

| AI中台 | 集成机器学习框架(TensorFlow/PyTorch),提供模型训练、部署与监控能力,应用于智能投顾、反欺诈等场景。 |

| 安全中台 | 统一身份认证、数据加密(国密算法)、日志审计、漏洞扫描等功能,实现全链路安全防护。 |

应用层

围绕业务场景构建模块化应用系统,主要包括:

- 核心业务系统:账户管理、清算结算、资产负债管理(ALM),支持多币种、多账套复杂业务;

- 客户管理系统(CRM):整合客户画像、行为分析、精准营销功能,实现360°客户视图;

- 风控合规系统:嵌入贷前、贷中、贷后全流程风控模型,实时监测交易异常,自动生成监管报表;

- 渠道整合系统:对接APP、小程序、网银、线下网点等渠道,统一用户认证与交易入口。

展现层

提供多终端适配的用户界面,包括面向客户的C端应用(APP/小程序)、面向员工的B端管理后台(BI报表、运营管理平台)以及面向监管的报送系统,支持响应式设计与个性化定制。

核心业务模块设计

智能客户管理模块

- 客户画像:通过数据中台整合客户基本信息、交易行为、资产数据,构建标签体系(如风险偏好、消费习惯),支持动态更新;

- 精准营销:基于AI算法实现客户分群,自动推送个性化产品(如根据理财历史推荐基金组合),营销转化率提升30%以上;

- 服务机器人:集成NLP技术,提供7×24小时智能客服,支持语音交互与问题自动解决,人工干预率降低20%。

全流程风控模块

- 贷前反欺诈:对接第三方征信数据(如芝麻信用、百行征信),通过规则引擎+机器学习模型(如XGBoost)识别欺诈风险,准确率提升至95%;

- 贷中监控:实时监测交易流水、信用评分变化,触发预警阈值时自动冻结账户或调整额度;

- 贷后管理:通过大数据预测客户违约概率,提前制定催收策略,坏账率降低15%。

自动化运营模块

- 智能投顾:基于客户风险偏好与市场行情,自动生成资产配置方案,支持一键调仓;

- 流程自动化(RPA):替代人工处理重复性操作(如报表生成、数据录入),运营效率提升50%;

- 供应链金融:对接核心企业ERP系统,实现应收账款自动确权与融资审批,缩短放款周期至T+1。

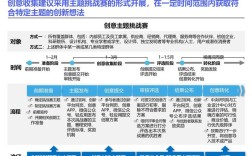

实施路径与阶段规划

系统建设采用“总体规划、分步实施”策略,分为三个阶段:

基础建设期(0-12个月)

- 完成云平台搭建与数据中台初步建设,整合现有核心系统数据;

- 上线新一代核心业务系统与CRM系统,替换老旧模块;

- 建立基础安全体系(等保2.0三级认证)。

能力提升期(13-24个月)

- 部署AI中台与风控合规系统,实现智能营销与实时风控;

- 完成渠道整合系统建设,支持线上线下全渠道协同;

- 开展员工培训与技术团队组建,提升自主研发能力。

创新突破期(25-36个月)

- 探索区块链技术在跨境支付、数字资产中的应用;

- 构建开放银行平台,对接第三方场景(如电商、医疗),拓展服务边界;

- 实现系统全面云原生改造,支持毫秒级交易响应与99.99%可用性。

保障机制

组织保障

成立由CEO牵头的数字化转型委员会,下设技术、业务、风险三个专项小组,明确各部门职责,确保资源投入与进度管控。

技术保障

- 采用微服务架构,降低系统耦合度,支持独立迭代;

- 建立DevOps流水线,实现代码自动编译、测试与部署,缩短上线周期;

- 制定容灾备份方案(两地三中心),确保数据安全与业务连续性。

合规保障

设立合规管理岗位,全程参与系统设计,对接监管要求;建立监管科技(RegTech)平台,实现监管数据自动采集与报送,降低合规风险。

人才保障

通过“外部引进+内部培养”模式,组建复合型团队(金融+IT+数据科学),与高校、科技企业合作建立人才培养基地。

相关问答FAQs

Q1:金融公司系统建设如何平衡创新与风险?

A1:创新与风险需通过“敏捷迭代+严格风控”动态平衡,在业务层面,采用MVP(最小可行产品)模式,先小范围试点创新功能(如AI投顾),验证后再全面推广;在技术层面,建立安全中台统一管控数据权限与访问日志,对创新模块实施沙箱测试,隔离风险影响;引入第三方安全机构定期渗透测试,确保系统符合金融监管要求(如PCI DSS支付卡行业数据安全标准)。

Q2:传统金融公司转型过程中,如何解决系统孤岛问题?

A2:系统孤岛问题的核心在于数据与接口的标准化,通过数据中台整合分散数据源,建立统一的数据模型与数据字典,实现“一数一源、一源多用”;采用API网关统一管理接口,提供标准化服务(如客户查询、交易下单),支持新旧系统通过API对接;对遗留系统进行微服务化改造,将核心功能拆分为独立服务模块,逐步替换为可复用的中台能力,最终实现“业务中台+数据中台”的双轮驱动架构。