量化对冲作为现代金融市场中不可或缺的投资策略,其核心在于通过数学模型、统计方法及计算机技术,对市场风险进行系统性对冲,同时捕捉超额收益,随着国内金融市场的深化和量化技术的普及,量化对冲领域对专业人才的需求日益旺盛,招聘市场呈现出高要求、高竞争、高回报的特点,本文将围绕量化对冲岗位的招聘需求、核心能力要求、职业发展路径及行业趋势展开详细分析,为求职者和招聘方提供参考。

量化对冲岗位招聘的核心需求

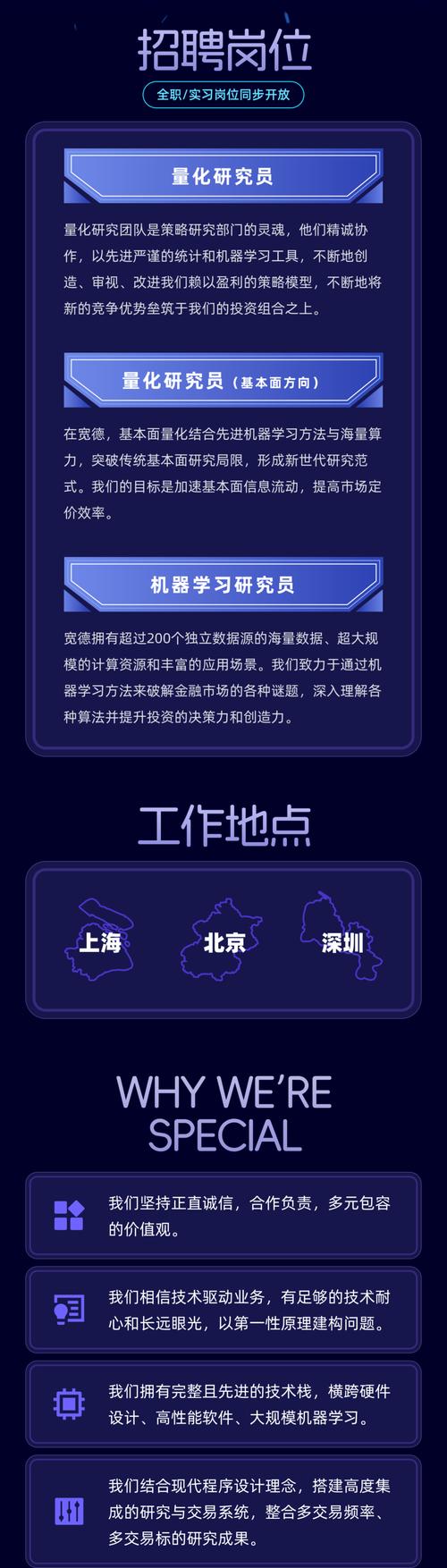

量化对冲团队的岗位设置通常围绕“策略研发—数据支持—系统实现—交易执行”全流程展开,不同职能对人才的知识结构和技能要求存在显著差异,从招聘需求来看,头部量化机构(如公募量化私募、券商资管、外资对冲基金等)普遍倾向于复合型背景候选人,且对学历、实习经历和项目经验的要求极为严格。

策略研究员/量化分析师

策略研究员是量化对冲团队的核心岗位,主要负责开发、验证和维护量化交易策略,招聘时重点关注候选人的数理统计能力、编程实现能力及金融市场理解深度,典型要求包括:

- 教育背景:国内外顶尖高校数学、统计、物理、计算机、金融工程等相关专业硕士及以上学历,博士优先;

- 技能要求:熟练掌握Python/R/Matlab等编程语言,具备扎实的概率论、时间序列分析、机器学习理论基础;熟悉股票、期货、期权等金融衍生品的定价模型和交易规则;

- 项目经验:有完整的策略研发经历(如因子挖掘、策略回测、实盘验证),熟悉主流数据库(如MySQL、MongoDB)和回测框架(如Backtrader、Zipline)。

数据工程师/量化数据科学家

数据是量化策略的基石,数据工程师负责构建高效、稳定的数据采集、清洗和存储系统,招聘需求聚焦于技术能力和数据处理经验:

- 教育背景:计算机科学、数据科学、软件工程等相关专业本科及以上学历;

- 技能要求:精通Python/Java/Scala等编程语言,熟悉大数据处理框架(如Spark、Hadoop),具备数据库优化(如SQL调优)、实时数据处理(如Kafka)能力;

- 行业经验:有金融数据(如高频数据、另类数据)处理经验者优先,了解数据质量对策略表现的影响机制。

量化开发工程师

量化开发工程师负责将策略逻辑转化为可执行的交易系统,要求兼具金融知识和工程能力:

- 教育背景:计算机科学、电子工程、金融数学等相关专业;

- 技能要求:熟练掌握C++/Python低延迟编程,熟悉交易系统架构(如订单管理系统、风险管理系统),了解FIX协议、交易所接口(如CTP、LMAX);

- 经验要求:有高频交易系统、低延迟网络开发经验者优先,需具备高并发、高可用系统设计能力。

风险管理岗

风险管理岗贯穿策略全生命周期,负责监控组合风险、设定止损线及压力测试,招聘时更看重候选人的金融建模能力和风险敏感度:

- 教育背景:金融工程、统计、数学等相关专业;

- 技能要求:掌握VaR、CVaR等风险计量模型,熟悉衍生品定价和希腊字母对冲,具备Python/R数据分析能力;

- 经验要求:有资管机构风控经验者优先,需熟悉监管政策(如资管新规)和合规要求。

量化对冲招聘的能力素质模型

除了硬技能,量化对冲岗位对候选人的软素质和思维模式也有极高要求,具体可归纳为以下核心能力:

数理与逻辑思维能力

量化策略的本质是数学建模,候选人需具备严谨的逻辑推理能力和抽象思维,能够从市场数据中挖掘规律并构建可验证的假设,因子研究需理解统计学假设检验(如t检验、IC_IR分析),策略回测需避免过拟合(如交叉验证、样本外测试)。

编程与工程实现能力

无论是策略研究还是系统开发,编程能力都是基础工具,候选人需熟练使用至少一种编程语言(Python为通用首选,C++用于高性能场景),并具备代码优化能力(如并行计算、内存管理),版本控制工具(如Git)、容器化技术(如Docker)也逐渐成为加分项。

金融市场理解与嗅觉

量化并非“黑箱操作”,候选人需对市场微观结构、资产定价逻辑有深刻理解,做市商策略需订单簿动态知识,统计套利需理解资产间相关性稳定性,宏观对冲需跟踪经济周期和政策变化,缺乏市场认知的模型容易在极端行情中失效。

抗压能力与学习迭代能力

量化对冲是“试错—优化”的动态过程,候选人需具备强大的心理承受能力,面对策略回撤时能快速定位问题(如数据误差、模型缺陷),金融市场环境变化迅速,需持续学习新工具(如深度学习在预测中的应用)、新规则(如交易所新规),保持知识体系更新。

量化对冲招聘的行业趋势与挑战

近年来,量化对冲招聘市场呈现以下趋势,同时也面临挑战:

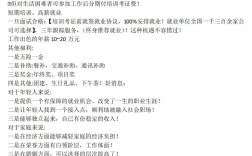

人才竞争白热化,头部机构“抢人”激烈

随着量化管理规模扩张(国内量化私募管理规模已突破万亿级),头部机构通过高薪(应届生年薪可达50万-100万+)、股权激励、优质项目资源吸引顶尖人才,机器学习、大数据分析等新兴领域的复合型人才成为“香饽饽”,相关岗位薪资涨幅显著。

跨学科背景成为标配,实习经历权重提升

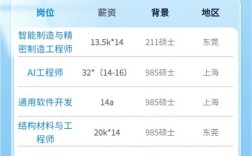

单一学科背景难以满足复杂策略开发需求,具备“数学+计算机+金融”跨学科背景的候选人更受青睐,头部机构越来越重视实习经历,倾向于选择有策略实盘验证、顶会论文(如NeurIPS、ICML)或开源项目贡献的候选人。

本土化策略需求崛起,另类数据成新赛道

随着A股市场特性(如散户结构、政策敏感度)凸显,具备本土市场经验的策略研发人才需求增加,另类数据(如卫星图像、社交媒体情绪、供应链数据)的应用成为策略差异化的重要来源,相关数据处理和分析人才缺口显著。

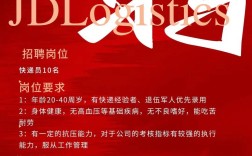

合规与伦理要求提高,风险控制能力受重视

监管趋严背景下,量化策略的合规性(如操纵市场、内幕交易防范)成为招聘重点,风险管理岗人才需求上升,候选人需熟悉监管框架,具备压力测试和极端情景应对能力。

量化对冲岗位招聘能力要求概览表

| 岗位类型 | 核心技能要求 | 教育背景与经验 | 软素质要求 |

|---|---|---|---|

| 策略研究员 | Python/R/Matlab编程、机器学习、因子挖掘、回测框架、金融衍生品定价 | 顶尖高校数理/金融工程硕士及以上,有策略研发/实盘经历 | 逻辑思维严谨、市场敏感度高、抗压能力强 |

| 数据工程师 | 大数据框架(Spark/Hadoop)、数据库优化、实时数据处理、Python/Java编程 | 计算机科学本科及以上,金融数据处理经验优先 | 解决问题能力、系统设计能力、注重细节 |

| 量化开发工程师 | C++/Python低延迟编程、交易系统开发、FIX协议、高并发系统设计 | 计算机/电子工程本科及以上,高频交易系统开发经验优先 | 工程化思维、代码效率意识、团队协作能力 |

| 风险管理岗 | 风险计量模型(VaR/CVaR)、衍生品对冲、Python/R数据分析、监管政策熟悉 | 金融工程/统计硕士及以上,资管机构风控经验优先 | 风险敏感度、合规意识、冷静判断能力 |

相关问答FAQs

Q1:量化对冲岗位是否必须要求金融专业背景?非金融专业如何入行?

A1:并非必须金融专业,但需补充金融知识,量化对冲更看重数理、编程与跨学科能力,非金融专业(如数学、物理、计算机)可通过以下路径入行:①辅修或自学金融课程(如《投资学》《金融衍生品》);②考取CFA、FRM等证书建立知识体系;③参与量化竞赛(如全国大学生金融建模大赛)或开源项目积累实践经验;④从数据分析师、量化开发等偏技术岗位切入,逐步向策略研究转型。

Q2:应届生进入量化对冲行业,如何提升竞争力?

A2:应届生可从三方面提升竞争力:①硬技能强化:精通Python(及NumPy/Pandas库),掌握机器学习基础(如scikit-learn),学习数据库(SQL)和Linux环境;②项目积累:独立完成策略回测项目(如A股多因子选股策略),参与Kaggle数据竞赛,或贡献GitHub开源代码;③实习与网络:争取量化私募、券商资管实习机会,通过行业会议、线上社区(如Quantopian)建立人脉,了解行业最新动态,针对目标岗位(如策略研究需强化统计知识,开发岗需补充C++)进行专项突破,避免“样样通、样样松”。