判断一家公司的价值是一个系统性工程,需要结合定量分析与定性评估,从多个维度综合考量,这不仅是对企业财务数据的解读,更是对其商业模式、行业地位、管理团队及未来潜力的深度洞察,以下从核心评估框架、关键分析指标及动态调整逻辑三个层面展开详细说明。

核心评估框架:定量与定性的结合

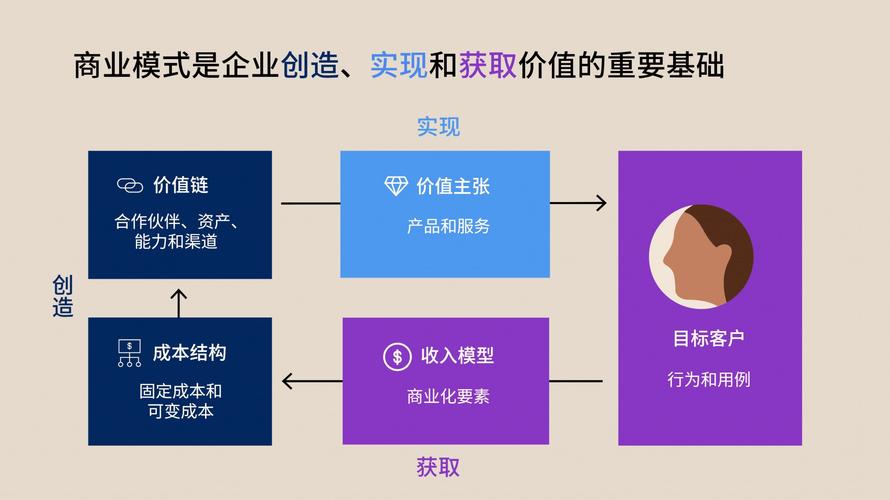

公司价值的判断需建立在“定量分析+定性评估”的双支柱基础上,定量分析通过财务数据构建价值基准,定性分析则揭示数字背后的驱动因素与风险,二者缺一不可。

(一)定量分析:财务数据的深度挖掘

定量分析是价值判断的基石,需重点审视以下财务指标:

- 盈利能力:毛利率、净利率、净资产收益率(ROE)是核心指标,高毛利率反映产品竞争力,持续高ROE(如连续三年>15%)表明公司能有效利用资本创造收益,需结合行业对比,例如科技企业ROE普遍高于制造业。

- 成长性:营业收入增长率、净利润增长率需关注可持续性,若增速连续下滑,需警惕行业天花板或竞争加剧;若增速稳定且高于行业平均,则可能具备差异化优势。

- 现金流状况:经营活动现金流净额是“造血能力”的直接体现,健康的公司应能实现净利润与现金流的双增长,若净利润高而现金流差,可能存在应收账款堆积或存货积压风险。

- 财务健康度:资产负债率、流动比率、速动比率反映偿债能力,资产负债率过高(如>70%)可能面临财务风险,而流动比率低于1则可能存在短期偿债压力。

(二)定性评估:非财务因素的权重

定性分析决定公司价值的长期天花板,需关注以下维度:

- 商业模式与护城河:公司是否具备难以复制的竞争优势?茅台的品牌壁垒、腾讯的网络效应、宁德时代的产业链地位,护城河越宽,价值稳定性越高。

- 行业赛道与市场空间:行业处于成长期、成熟期还是衰退期?新能源、人工智能等成长性行业的企业可能享受估值溢价,而传统行业需关注存量竞争下的份额提升能力。

- 管理团队与公司治理:管理层是否具备战略眼光与执行力?股权结构是否清晰?是否存在关联交易损害小股东利益?阿里巴巴的合伙人制度、华为的员工持股机制均体现了治理优势。

- 政策与风险因素:行业监管政策(如反垄断、环保政策)可能颠覆行业格局,技术迭代(如智能手机对功能机的替代)也可能导致企业价值重估。

关键分析指标:多维度量化评估

为系统化判断价值,可通过下表梳理核心指标及关注要点:

| 评估维度 | 核心指标 | 健康标准 | 风险信号 |

|---|---|---|---|

| 盈利能力 | 毛利率、净利率、ROE | 毛利率稳定/提升,ROE>15% | 毛利率持续下滑,ROE<10% |

| 成长性 | 营收增速、净利润增速 | 连续3年行业平均增速以上 | 增速持续低于行业平均 |

| 现金流 | 经营活动现金流净额/净利润 | 比值>1且稳定增长 | 比值<0或持续下降 |

| 财务健康度 | 资产负债率、流动比率 | 资产负债率<50%,流动比率>2 | 资产负债率>70%,流动比率<1 |

| 估值水平 | PE(市盈率)、PB(市净率) | 低于行业历史PE分位数中位数 | 显著高于行业历史估值上限 |

注:估值指标需结合行业特性,例如成长型科技企业PE可高于30倍,而银行企业PB常低于1倍。

动态调整逻辑:从静态到价值的演变

公司价值并非一成不变,需结合动态因素持续调整:

- 生命周期阶段:初创期企业关注技术突破与用户增长,成熟期企业关注现金流与分红,衰退期企业关注资产处置价值。

- 催化剂事件:新产品发布、政策利好、并购重组等可能短期提升估值,但需判断其可持续性。

- 市场情绪与预期:短期股价波动可能偏离基本面,但长期会回归价值本质,2021年部分新能源股因过度炒作出现泡沫,后因业绩分化而价值回归。

相关问答FAQs

Q1:如何区分“价值股”与“成长股”?判断时应侧重哪些指标?

A:价值股通常指市盈率(PE)、市净率(PB)较低,业务成熟、分红稳定的公司(如公用事业、银行),判断时侧重盈利稳定性、现金流及股息率;成长股则是营收、利润增速高,处于行业扩张期(如科技、新能源),判断时侧重市场份额、研发投入及行业渗透率潜力,贵州茅台属价值股,宁德时代属成长股,二者评估逻辑差异显著。

Q2:财务报表中的“应收账款”过高是否意味着公司价值被高估?

A:不一定,需结合行业特性与商业模式分析:若公司为产业链强势方(如苹果),应收账款高可能反映对下游的话语权;若为弱势方且应收账款增速远超营收,则可能存在回款风险,需计提坏账,进而侵蚀利润,此时价值可能被高估,某房企应收账款激增且坏账率上升,往往预示着现金流危机。