在企业经营和个人理财中,税收成本是重要的支出项,合法合规地进行税务筹划能有效节省成本,提升资金使用效率,以下从不同主体角度出发,结合税收政策与实践,详细分析交税方面的成本节省策略。

企业税务筹划:政策红利与结构优化

企业作为市场主要纳税主体,可通过充分利用税收优惠政策、优化业务结构和财务管理模式降低税负。

用足税收优惠政策

国家针对不同行业、规模和企业类型出台了一系列税收优惠政策,企业需精准对接政策条件,享受减免红利。

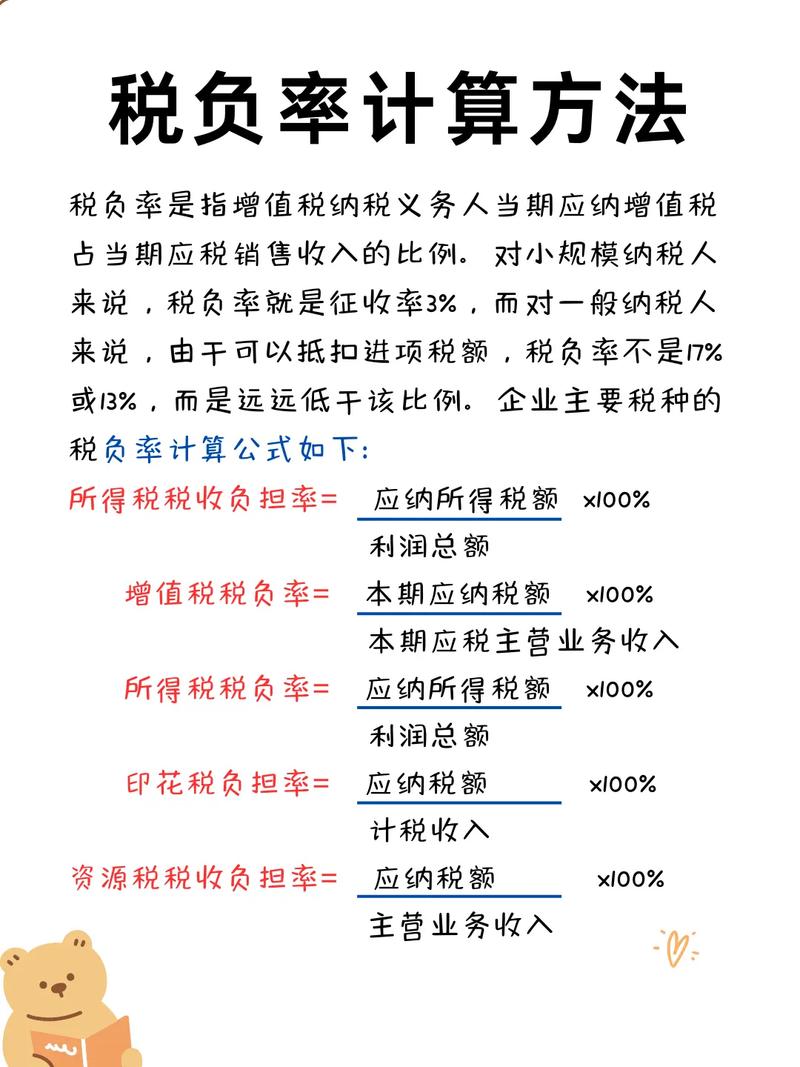

- 小微企业普惠性政策:年应纳税所得额不超过300万元的小微企业,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税(实际税负5%);增值税小规模纳税人月销售额不超过10万元(季度30万元),免征增值税。

- 高新技术企业优惠:国家重点扶持的高新技术企业减按15%的税率征收企业所得税,研发费用可享受加计扣除(制造业企业加计比例100%,科技型中小企业加计比例100%)。

- 区域与行业优惠:西部大开发、海南自贸港等特定区域企业可享受15%的企业所得税优惠税率;软件企业、集成电路企业等也有专项税收减免政策。

优化业务结构与交易模式

- 分拆业务:将混合销售业务拆分为不同税率的业务,例如将销售与安装服务分离,适用不同增值税税率(销售13%,服务6%),降低整体税负。

- 利用组织形式:集团企业可通过设立子公司或分公司,利用汇总纳税或亏损弥补政策,盈利企业可收购亏损企业,用亏损额抵消盈利,减少应纳税所得额。

- 供应链优化:选择一般纳税人作为供应商,取得增值税专用发票抵扣进项税额(税率13%、9%、6%等),避免小规模纳税人无法抵扣的损失。

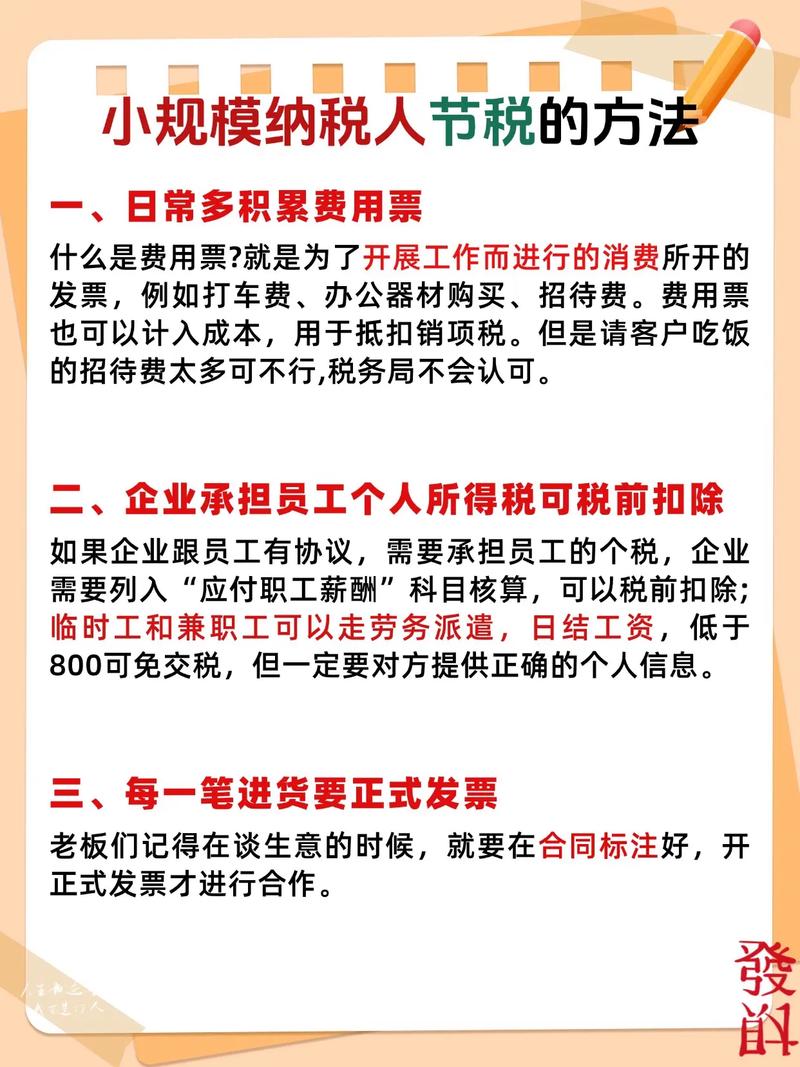

合理规划成本费用

- 费用列支最大化:在税法允许范围内,将合理支出如职工薪酬(不超过工资薪金总额14%的福利费、工会经费)、业务招待费(按发生额60%扣除,最高不超过销售收入的5‰)、广告费和业务宣传费(不超过销售收入15%)等充分列支,减少应纳税所得额。

- 固定资产折旧与无形资产摊销:选择加速折旧方法(如双倍余额递减法、年数总和法)对固定资产计提折旧,前期增加折旧额,递延企业所得税;对软件等无形资产,可按不低于10年摊销,或选择一次性税前扣除(符合条件的一次性扣除政策)。

增值税筹划关键点

- 纳税人身份选择:年应税销售额超过500万元的一般纳税人(税率13%、9%、6%)可抵扣进项税;小规模纳税人(征收率3%,可减按1%)则无需抵扣,需根据进项税占比和客户需求选择身份,进项税较少的客户群体(如个人消费者)更适合小规模纳税人。

- 兼营行为分开核算:企业同时经营不同税率业务(如销售货物和提供服务),需分别核算销售额,否则从高适用税率;混合销售行为以主业税率纳税,需合理界定主业性质。

国际业务税收优化

跨境企业可通过合理利用税收协定(如避免双重征税协定)、选择注册地(如避税港、低税率国家)降低税负,但需注意“受控外国企业”规则,防止利润转移被税务机关调整。

个人税务筹划:收入优化与专项扣除

个人所得税与个人收入密切相关,通过合法规划工资薪金、劳务报酬等收入类型,以及充分利用专项附加扣除,可降低税负。

收入类型转换

- 工资薪金与劳务报酬转换:对于高收入群体,若全年一次性奖金单独计税(适用3%-45%超额累进税率)可能比并入综合所得(适用3%-45%超额累进税率)更节税,需对比两种税负后选择;自由职业者可将部分劳务报酬转化为经营所得(个体工商户、个人独资企业),经营所得可扣除成本费用,税负可能更低(5%-35%超额累进税率)。

最大化专项附加扣除

个人所得税专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人、3岁以下婴幼儿照护七项,需及时、足额申报:

- 多子女家庭:每个子女每月可扣除1000元(父母双方可分摊或一方扣除100%);

- 住房相关:首套住房贷款利息每月1000元,住房租金根据城市不同可扣除800-1500元,二者不可同时享受;

- 赡养老人:独生子女每月扣除2000元,非独生子女可分摊或约定分摊。

利用税收递延政策

- 个人养老金:每年缴纳12000元个人养老金,可在综合所得或经营所得中税前扣除,投资收益暂不征税,退休领取时按3%低税率征税,降低当期税负。

- 企业年金与职业年金:个人缴费部分在不超过月平均工资4%标准内的部分,暂不征收个人所得税。

税务筹划的注意事项

- 合法合规是前提:税务筹划必须遵守税法规定,避免虚开发票、隐瞒收入等偷逃税行为,否则面临罚款、滞纳金甚至刑事责任。

- 动态调整政策:税收政策会根据经济形势调整(如小规模纳税人阶段性减免税率),需关注最新政策,及时优化筹划方案。

- 专业咨询:复杂业务(如跨境重组、并购重组)建议咨询税务师或专业机构,确保筹划方案可行。

相关问答FAQs

Q1:企业将员工工资通过“福利费”发放,是否可以少交税?

A:不可以,税法规定,企业发生的合理的工资薪金支出准予税前扣除,但通过“福利费”“管理费”等名义变相发放工资,属于虚列成本,不仅无法税前扣除,还可能面临税务处罚,工资薪金需通过“应付职工薪酬”科目核算,并依法代扣代缴个人所得税。

Q2:个人兼职取得劳务报酬,如何申报个税最节税?

A:劳务报酬所得按次预扣预缴个税,每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,其余额为应纳税所得额,适用20%-40%的超额累进税率,若全年劳务报酬较高,可与支付方协商分次支付(如按月拆分),或转为个体工商户经营所得(办理营业执照后,可扣除成本费用,税负可能更低),但需根据实际情况对比税负后选择合法方式。