合作关系收入的税务处理需根据合作模式的具体性质(如是否构成雇佣关系、劳务关系、合伙关系或业务合作等)以及收入类型综合判定,以下从常见合作形式出发,详细解析不同情形下的纳税规则及操作要点。

合作形式与收入性质判定

合作关系收入的税务处理核心在于明确收入性质,不同性质对应不同的税目和税率,常见的合作形式及收入性质如下:

| 合作形式 | 收入性质 | 适用税种 |

|---|---|---|

| 雇佣关系(劳动合同) | 工资薪金所得 | 个人所得税(3%-45%超额累进) |

| 劳务关系(非雇佣) | 劳务报酬所得 | 个人所得税(20%-40%超额累进) |

| 合伙企业/个体工商户 | 生产经营所得 | 个人所得税(5%-35%超额累进) |

| 业务合作(独立承包) | 经营所得/财产租赁/特许权使用费 | 根据业务性质对应税目 |

不同收入类型的税务处理

(一)工资薪金所得(雇佣关系)

若双方签订劳动合同,建立正式雇佣关系,合作收入按“工资薪金所得”计税。

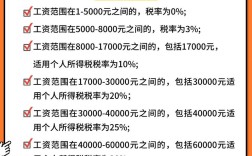

- 计税方式:以每月收入额减除5000元基本减除费用及专项扣除(社保、公积金等)、专项附加扣除后,按3%-45%的超额累进税率计算。

- 扣缴义务:由支付方(企业)按月代扣代缴,次年3月1日至6月30日进行年度汇算清缴。

(二)劳务报酬所得(非雇佣关系)

若为短期合作、项目制服务,无雇佣关系,收入按“劳务报酬所得”计税。

- 计税方式:每次收入不超过4000元的,减除800元;超过4000元的,减除20%的费用,余额为应纳税所得额,按20%-40%的三级超额累进税率(单次收入≤20000元,税率20%;20000元<收入≤50000元,税率30%;>50000元,税率40%)。

- 特殊规定:单次收入不超过800元或每次收入不超过4000元的,减除费用后不超过800元的,免征个人所得税。

(三)生产经营所得(合伙/个体工商户)

若以合伙企业、个体工商户等组织形式合作,收入按“生产经营所得”计税。

- 计税方式:以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额,适用5%-35%的五级超额累进税率。

- 申报方式:合伙企业实行“先分后税”,投资者需按合伙协议约定的比例划分所得,自行申报纳税;个体工商户由业主按月(季)预缴,次年汇算清缴。

(四)其他所得类型(如财产租赁、特许权使用费)

若合作涉及提供资产(如设备、房屋)或技术授权,可能涉及“财产租赁所得”或“特许权使用费所得”。

- 财产租赁所得:以每次收入不超过4000元减除800元,或超过4000元减除20%的费用后,按20%税率计税(可享受减半优惠)。

- 特许权使用费所得:与劳务报酬计税方式一致,但收入为提供专利、商标等特许权使用权的所得。

特殊情形税务处理

- 跨境合作:若合作方为境外主体,境内支付方需代扣代缴增值税(6%/9%/13%,视服务类型)、企业所得税(10%或协定税率)及个人所得税(如有)。

- 未取得合规凭证:若合作收入未取得发票,支付方可能无法税前扣除,且存在被税务机关核定征税的风险。

- 核定征收:对于无法准确核算成本的小规模合作主体,税务机关可能采用核定征收方式,按收入率或成本费用率计算应纳税额。

合规建议

- 明确合作性质:签订书面协议,清晰界定双方权利义务及收入性质,避免因性质判定错误导致税务风险。

- 依法代扣代缴:支付方需履行扣缴义务,未履行或履行不当将面临罚款及滞纳金。

- 保留完整凭证:包括合作协议、付款凭证、费用发票等,以备税务机关核查。

相关问答FAQs

Q1:个人与公司签订合作协议,收入按“劳务报酬”还是“经营所得”缴税?

A1:需根据合作实质判断,若个人独立提供劳务、承担经营风险(如自负盈亏、自备工具),通常按“经营所得”计税;若仅提供劳务、不承担风险,按“劳务报酬所得”计税,独立承包商按“经营所得”,兼职顾问按“劳务报酬所得”。

Q2:合作收入低于800元是否需要申报纳税?

A2:不一定,劳务报酬每次收入不超过800元或不超过4000元且减除费用后不超过800元的,免征个人所得税;但工资薪金所得即使月收入低于5000元(减除费用后),若已由企业代扣代缴,仍需通过年度汇算清缴申请退税。