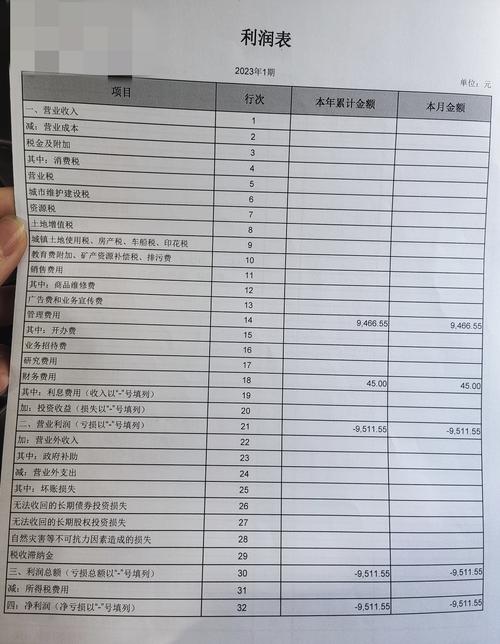

要让报表看起来“缺钱”,关键在于通过数据呈现、结构设计和细节处理,在合规合理的前提下,突出企业的资金压力和流动性风险,这通常需要结合会计准则、业务逻辑和视觉技巧,从多个维度强化“缺钱”的信号,以下从具体操作层面展开分析,包括收入端、成本端、资产负债表、现金流及附注等模块的调整策略,辅以表格示例说明,并最终通过FAQs解答常见疑问。

收入端:压缩确认规模,延缓确认节奏

收入是利润的核心来源,要让报表体现“缺钱”,需从收入规模和确认时间入手,制造“增收不增利”或“收入锐减”的假象。

分阶段确认收入,避免一次性大额确认

根据企业会计准则,收入需满足“控制权转移”时点确认,可通过调整业务合同条款,将大额收入拆分为多个阶段,原合同约定100万元服务费一次性交付后确认,可拆分为“预收款20万元(履约义务完成前不结转收入)”“履约过程中确认50万元”“验收后确认30万元”,拉长收入确认周期,当期报表收入规模自然压缩。

严格限制收入确认条件,增加不确定性

在附注中强调收入确认的“重大会计估计”,如“客户信用期延长至180天,坏账计提比例提高至30%”“项目验收需第三方检测,结果存在不确定性,暂按50%进度确认收入”等,通过文字描述强化收入风险,即使数据未大幅变动,也会让报表使用者对收入质量产生怀疑。

表格示例:收入结构调整前后对比

| 项目 | 原始结构(万元) | 调整后结构(万元) | 差异说明 |

|---|---|---|---|

| 当期确认收入 | 100 | 50 | 拆分合同阶段,延缓确认 |

| 预收款项 | 20 | 70 | 增加预收款,不计当期收入 |

| 坏账准备 | 5(5%) | 15(30%) | 提高坏账计提比例,冲减收入 |

成本与费用端:刚性成本显性化,酌量性费用最大化

成本费用直接影响利润,通过突出刚性成本占比、放大酌量性费用,可制造“成本高企、利润微薄”的信号,暗示企业资金紧张。

刚性成本单独列示,强调不可压缩性

将原材料、人工、折旧等刚性成本从“营业成本”中拆分出来,单独在利润表“刚性成本”项目列示,并计算其占成本总额的比重,总成本1000万元中,刚性成本800万元(占比80%),附注中说明“刚性成本受上游涨价、最低工资标准等政策约束,无法通过管理优化降低”,凸显成本压力。

酌量性费用“应提尽提”,提前释放利润压力

酌量性费用如研发费、广告费、维修费等,可通过会计估计最大化当期支出,将原本分3年摊销的100万元研发费一次性费用化;将预计下季度投放的广告费50万元提前至当期支付;对固定资产“加速折旧”,将原按10年折旧的设备折旧年限缩短至5年,当期折旧费用翻倍。

表格示例:成本费用结构调整对利润的影响

| 项目 | 原始数据(万元) | 调整后数据(万元) | 影响说明 |

|---|---|---|---|

| 营业收入 | 2000 | 2000 | 收入不变,成本费用变动 |

| 刚性成本 | 1200 | 1200(单独列示) | 突出不可压缩性 |

| 酌量性费用 | 300 | 500(研发费全额化) | 增加当期费用,压缩利润 |

| 利润总额 | 500 | 300 | 利润减少40%,体现“缺钱”压力 |

资产负债表:放大负债规模,隐藏优质资产

资产负债表是企业财务状况的核心,通过增加负债、减少资产(尤其是流动资产),可直观体现“资不抵债”或“偿债压力”。

短期借款与应付账款最大化

- 短期借款:通过关联方借款、银行过桥贷款等方式增加短期借款余额,并在附注中说明“借款年化利率8%,主要用于补充流动资金”,凸显高息负债压力。

- 应付账款:延长对上游供应商的付款周期,将原“30天账期”延长至“90天”,同时增加“其他应付款”(如向股东借款),扩大负债规模。

存货与应收账款“贬值”处理

- 存货跌价准备:对库存商品全额计提跌价准备,如100万元存货计提80万元跌价准备,账面价值仅剩20万元,附注中称“产品更新迭代快,滞销存货可能无法变现”。

- 坏账准备:对应收账款按50%计提坏账准备(原按10%),例如200万元应收账款计提100万元坏账,资产总额减少,资产减值损失”增加,进一步压缩利润。

隐藏优质资产,降低资产流动性

- 货币资金受限:在“货币资金”项目下注明“100万元为银行承兑汇票保证金,50万元为借款质押金,可动用资金仅剩50万元”,即使账面货币资金总额较高,实际可用资金极少。

- 固定资产闲置:将正在使用的生产设备转为“持有待售资产”,按账面价值与公允价值孰低计量,若公允价值低于账面,需计提减值,同时减少“固定资产”规模,暗示资产利用率低、变现能力差。

表格示例:资产负债表关键项目调整前后对比

| 资产/负债项目 | 原始数据(万元) | 调整后数据(万元) | 调整逻辑 |

|---|---|---|---|

| 货币资金 | 200 | 200(注明150万元受限) | 降低实际可用资金规模 |

| 应收账款 | 300 | 300(计提150万元坏账) | 账面资产减少,风险凸显 |

| 存货 | 150 | 150(计提120万元跌价) | 强调存货变现困难 |

| 短期借款 | 100 | 300(新增关联方借款) | 增加短期偿债压力 |

| 应付账款 | 80 | 180(延长账期) | 扩大经营负债规模 |

现金流量表:经营活动现金流疲软,投资与筹资依赖度高

现金流量表是“缺钱”最直接的体现,通过压缩经营活动现金流、放大筹资活动现金流,可制造“造血能力不足、依赖输血”的信号。

经营活动现金流净额为负或大幅减少

- 延长采购付款周期:将“购买商品、接受劳务支付的现金”从500万元推迟至下期,当期现金流出减少。

- 预收款项减少:主动减少客户预收款(如拒绝大额订单),将“销售商品、提供劳务收到的现金”从800万元降至600万元,导致经营活动现金流净额从300万元降至100万元,甚至为负。

投资活动现金流“烧钱”信号

- 大额购置固定资产(如“购建固定资产支付的现金”从200万元增至500万元),附注中说明“扩大产能必要性,但短期内无法产生回报”,暗示投资占用大量资金。

- 对外投资亏损(如“投资支付的现金”100万元,收回仅20万元),体现投资失败,资金沉淀。

筹资活动现金流依赖度高

- 增加借款(“取得借款收到的现金”从300万元增至600万元),同时偿还债务支付的现金仅100万元(原为200万元),凸显“借新还旧”的资金链压力。

- 分配股利或利润减少(如“分配股利、利润或偿付利息支付的现金”从150万元降至50万元),说明企业无力分红,资金优先用于偿债。

表格示例:现金流量表调整前后对比

| 项目 | 原始数据(万元) | 调整后数据(万元) | 调整逻辑 |

|---|---|---|---|

| 经营活动现金流净额 | 300 | 50 | 延长付款、减少预收,现金流减少 |

| 投资活动现金流净额 | -200 | -500 | 扩大投资,现金流出增加 |

| 筹资活动现金流净额 | 300 | 550 | 增加借款,依赖外部融资 |

| 现金及现金等价物净增加额 | 400 | 100 | 现金净增额减少,体现缺钱 |

附注与披露:强化风险提示,放大负面信息

附注是报表的“补充说明”,通过文字描述强化资金压力,可让“缺钱”信号更直观。

关键会计估计与不确定性的强调

在“重要会计政策和会计估计”中说明:“收入确认依赖客户验收,存在延迟风险;存货跌价准备基于管理层对市场价格预测,若实际售价低于预期,可能需进一步计提减值。”

或有事项与承诺事项的披露

- 或有负债:披露“未决诉讼预计赔偿金额200万元”“为关联方担保500万元,担保期限3年”,暗示潜在资金流出风险。

- 承诺事项:说明“未来一年已签订采购合同800万元,需支付现金”“计划新增固定资产投资1000万元,资金尚未落实”,体现未来资金压力。

资产负债表日后事项的“坏消息”

在“资产负债表日后事项”中披露:“报表日后,公司主要客户因资金困难暂停采购,预计影响收入300万元”“银行要求提前偿还短期借款200万元,否则提高利率”,强化短期偿债风险。

FAQs

Q1:调整报表数据让企业“看起来缺钱”是否合规?

A1:需区分“合理会计处理”与“财务舞弊”,若基于真实业务(如延长账期、计提充分减值)调整报表,符合会计准则要求,属于合理的信息披露;但若虚构债务、隐藏收入、伪造凭证等,则构成财务舞弊,违反《会计法》《证券法》等法律法规,需承担法律责任,企业应确保调整后的报表真实反映财务状况,而非刻意误导使用者。

Q2:如何平衡“缺钱”信号与投资者信心?

A2:过度强调“缺钱”可能引发投资者恐慌,导致股价下跌、融资困难,可在披露风险的同时,补充应对措施,如“已启动供应链金融方案,预计可缓解500万元流动资金压力”“正在洽谈战略投资,预计下月完成融资300万元”,既体现风险透明度,又展示解决问题的能力,维护投资者信心。