企业在日常运营中,办公耗材是维持正常工作运转的必要支出,其增值税处理及账务入账需遵循《企业会计准则》和增值税相关规定,确保会计核算准确、税务合规,以下从办公耗材的分类、入账价值确认、会计科目设置、账务处理流程及增值税抵扣等方面详细说明。

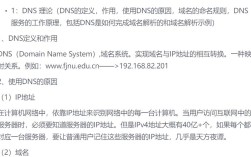

办公耗材的分类与入账价值确认

办公耗材通常可分为两类:一是低值易耗品,如笔、本、文件夹等单价较低、易损耗的物品;二是原材料或库存商品,如打印机墨盒、硒鼓等具有特定用途且价值相对较高的耗材,入账价值需包含购买价款、相关税费(如增值税专用发票上注明的增值税额可抵扣的除外)、运输费、装卸费等使其达到预定用途所发生的支出,若取得增值税专用发票,发票上注明的增值税额(进项税额)不计入入账价值,而是单独核算;若取得普通发票,则增值税额含入入账价值。

会计科目设置

根据办公耗材的用途和管理需求,通常设置以下会计科目:

- “周转材料——低值易耗品”:用于核算单价较低、使用期限短的办公耗材,如文具、清洁用品等。

- “原材料”:用于核算用于产品生产或办公耗用的、构成产品实体或有助于产品形成的耗材,如特定办公设备配件。

- “管理费用——办公费”:用于核算行政管理部门领用的办公耗材,直接计入当期损益。

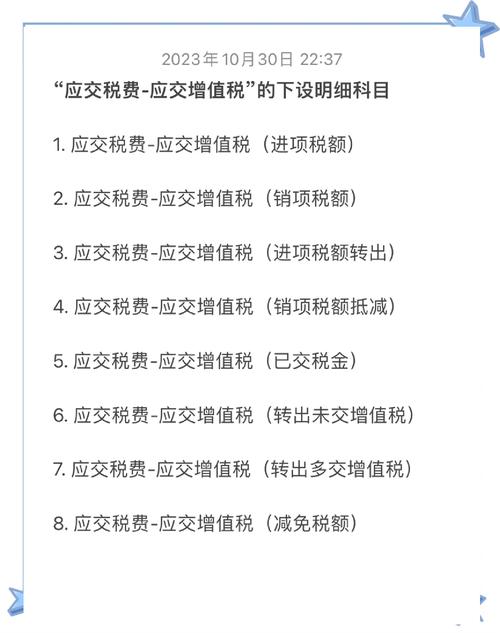

- “应交税费——应交增值税(进项税额)”:用于核算取得增值税专用发票且可抵扣的进项税额。

账务处理流程

(一)购入办公耗材时

-

取得增值税专用发票:

借:周转材料——低值易耗品/原材料(不含税价款)

应交税费——应交增值税(进项税额)(专用发票注明的税额)

贷:银行存款/应付账款(含税价合计) -

取得增值税普通发票或取得专用发票但不可抵扣:

借:周转材料——低值易耗品/原材料(含税价款)

贷:银行存款/应付账款 (图片来源网络,侵删)

(图片来源网络,侵删)

(二)领用办公耗材时

根据领用部门及用途区分处理:

-

行政管理部门领用(如日常办公用笔、纸张):

借:管理费用——办公费(不含税价款,若为普通发票则为含税价)

贷:周转材料——低值易耗品/原材料 -

生产车间领用(如用于产品生产的辅助材料):

借:制造费用——办公费

贷:周转材料——低值易耗品/原材料 -

销售部门领用(如业务宣传用耗材):

借:销售费用——办公费

贷:周转材料——低值易耗品/原材料 (图片来源网络,侵删)

(图片来源网络,侵删)

(三)低值易耗品的摊销(若采用分次摊销法)

对于价值较高或使用期限较长的低值易耗品(如打印机),可先通过“周转材料——在用低值易耗品”核算,再按月摊销:

- 领用时:

借:周转材料——在用低值易耗品

贷:周转材料——在库低值易耗品 - 摊销时(按12个月摊销):

借:管理费用/制造费用等(不含税价/12)

贷:周转材料——低值易耗品摊销

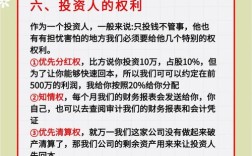

增值税抵扣注意事项

- 抵扣凭证:必须取得合法有效的增值税专用发票,且发票上购买方信息(名称、纳税人识别号、地址电话、开户行及账号)准确无误。

- 抵扣时限:应在发票开具之日起360日内(根据最新政策可能调整,需以税务总局规定为准)通过增值税发票综合服务平台认证或确认。

- 不得抵扣情形:用于简易计税项目、免征增值税项目、集体福利或个人消费的办公耗材,其进项税额不得抵扣,需将已计入“应交税费——应交增值税(进项税额)”的金额转出,计入相关成本费用。

常见账务处理示例(表格)

| 业务场景 | 会计分录(假设取得增值税专用发票,价款1000元,税额130元) |

|---|---|

| 购入行政用办公耗材 | 借:周转材料——低值易耗品 1000 借:应交税费——应交增值税(进项税额) 130 贷:银行存款 1130 |

| 行政部门领用耗材 | 借:管理费用——办公费 1000 贷:周转材料——低值易耗品 1000 |

| 购入生产用耗材(普通发票) | 借:原材料 1130 贷:银行存款 1130 |

相关问答FAQs

Q1:办公耗材既用于生产又用于办公,如何进行增值税进项税额转出?

A:若办公耗材同时用于应税项目和免税项目(如部分企业既有应税销售又有简易计税项目),需按合理方法(如销售额比例、数量比例)分摊不得抵扣的进项税额,分摊公式:不得抵扣进项税额=当期无法划分的全部进项税额×(当期简易计税方法项目销售额+免征增值税项目销售额)÷当期全部销售额,月末根据计算结果,借记“管理费用”“制造费用”等科目,贷记“应交税费——应交增值税(进项税额转出)”。

Q2:取得增值税电子专用发票的办公耗材,入账时需要注意什么?

A:增值税电子专用发票与纸质发票具有同等法律效力,入账时需确保电子发票的完整性(含发票代码、号码、开票日期、购买方信息、销售方信息、金额、税额等要素),并通过“增值税发票综合服务平台”进行查验和确认,电子发票无需打印纸质版,但需按规定保存电子文件(如PDF格式),保存期限同纸质发票,保存方式应符合会计档案管理规定,防止篡改或丢失。