在企业经营和个人财务管理中,税收成本是重要的一环,通过合法合规的税务筹划可以有效节省成本,提升资金使用效率,以下从不同主体和角度详细分析缴税方面节省成本的具体方法,包括政策利用、结构优化、流程管理等关键内容。

企业视角:充分利用税收政策与优化经营结构

(一)用足税收优惠政策,降低应纳税额

国家为鼓励特定行业、区域或企业发展,出台了一系列税收优惠政策,企业需主动对接政策,实现应享尽享。

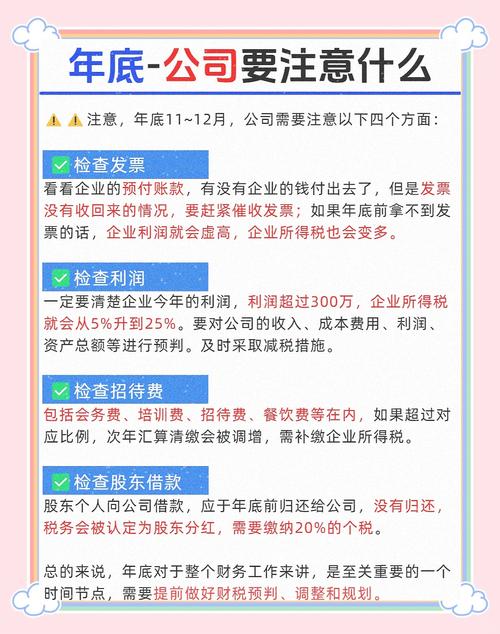

- 行业优惠:高新技术企业享受15%的企业所得税优惠税率(普通企业为25%),需提前规划研发投入、知识产权布局,确保满足高新技术认定条件;小微企业年应纳税所得额不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税(实际税负5%),需关注年度应纳税所得额的临界点,合理分配利润。

- 区域优惠:西部大开发、自贸区、横琴粤澳深度合作区等特定区域,企业所得税可按15%税率征收;海南自贸港对符合条件的企业免征企业所得税,需结合业务布局选择注册地或迁移地址。

- 专项附加扣除与加计扣除:企业发生的研发费用,未形成无形资产计入当期损益的,在据实扣除基础上按100%加计扣除;形成无形资产的,按200%摊销,企业职工教育经费支出,不超过工资薪金总额8%的部分准予扣除,超过部分可结转以后年度扣除,安置残疾人员所支付的工资,可在据实扣除基础上按100%加计扣除。

(二)优化企业组织形式与交易结构

- 子公司与分公司的选择:子公司是独立法人,需单独纳税;分公司不是独立法人,利润并入总公司汇总纳税,若企业初期亏损或处于免税期,可选择设立分公司,用分公司利润弥补总公司亏损;若预期盈利且符合优惠条件,可设立子公司,单独享受税收优惠。

- 业务拆分与重组:将高税率业务与低税率业务拆分,例如将研发部门独立为子公司,单独享受研发费用加计扣除;通过企业重组(如合并、分立)实现资产整合,例如符合条件的债务重组可确认债务重组所得,但需注意特殊性税务处理的适用条件,避免产生大额税负。

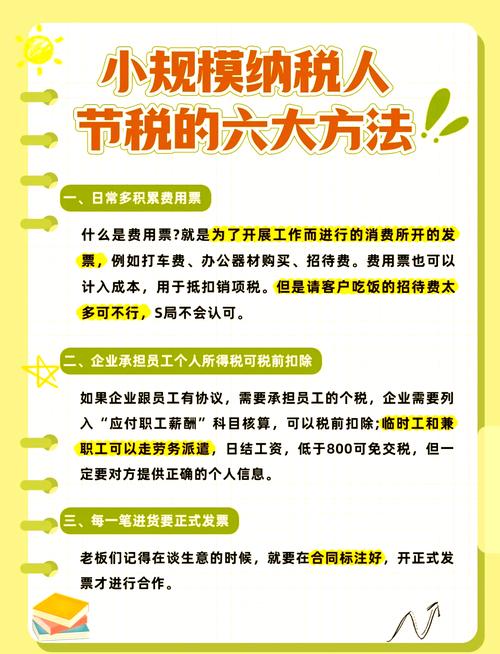

(三)规范发票管理与成本列支

- 合规取得发票:企业发生的成本、费用支出,必须取得合规发票(如增值税专用发票、普通发票)才能税前扣除,避免白条入账、虚开发票等违规行为,否则不仅无法抵扣税款,还可能面临罚款。

- 合理列支费用:将符合条件的费用充分列支,例如业务招待费按发生额60%扣除,但最高不超过当年销售(营业)收入的5%;广告费和业务宣传费不超过当年销售(营业)收入15%的部分准予扣除,超过部分可结转以后年度,需合理规划费用发生时间,避免因超限额而浪费税前扣除空间。

(四)利用税收洼地与跨境税收安排

对于有跨境业务的企业,可通过合理利用税收协定、避税港等安排降低税负,但需遵循“实质重于形式”原则,避免被认定为避税行为,在新加坡、荷兰等与中国签订税收协定的国家设立中间公司,通过股息、特许权使用费等方式转移利润,适用较低的预提所得税税率(如股息预提税率可降至5%)。

个人视角:合理规划收入与专项扣除

(一)充分利用个人所得税专项附加扣除

个人所得税法规定了子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人、3岁以下婴幼儿照护七项专项附加扣除,需在年度汇算清缴时主动申报,避免遗漏。

- 子女教育:每个子女每月1000元(父母各占50%),可通过“个人所得税”APP填报子女信息及教育支出凭证。

- 住房贷款利息:首套住房贷款利息每月1000元,扣除期限最长240个月,与住房租金扣除不可同时享受。

- 赡养老人:独生子女每月2000元,非独生子女分摊每月2000元(每人不超过1000元),需提供被赡养人身份证明及分摊协议。

(二)优化收入结构与分摊方式

- 全年一次性奖金与月度工资的权衡:全年一次性奖金可选择单独计税或并入当年综合所得计税,需根据个人年收入情况测算税负,年收入20万元(含年终奖5万元)的纳税人,单独计税可适用10%税率(速算扣除数210),税额4790元;并入综合所得适用20%税率(速算扣除数16920),税额(200000-60000-50000-12000×2)×20%-16920=6160元,此时单独计税更优。

- 劳务报酬的分摊:若一次性取得大额劳务报酬(如设计费、咨询费),可与支付方协商分次支付,降低适用税率(劳务报酬每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,余额为应纳税所得额,适用20%-40%的超额累进税率)。

(三)利用税收递延型产品

个人购买符合规定的商业健康保险、税收递延型商业养老保险(如个人养老金),可在计算应纳税所得额时扣除,降低当期税负,个人养老金每年缴费上限12000元,在缴费环节暂不征税,投资收益暂不征税,领取时单独按照3%的税率计算缴纳个人所得税,适合长期规划。

通用策略:动态关注政策与专业咨询

税收政策具有时效性和地域性,企业或个人需定期关注税务总局、地方税务局发布的最新政策(如减免税政策延续、税率调整等),及时调整税务筹划方案,复杂业务场景(如跨境重组、资产证券化等)建议咨询专业税务师或律师,确保筹划方案合法合规,避免因政策理解偏差导致税务风险。

企业税务筹划常见误区与风险规避

| 误区类型 | 风险表现 | 合规建议 |

|---|---|---|

| 滥用税收优惠 | 不符合条件强行申请(如虚假研发投入申请高新企业) | 确保业务实质与政策要求一致,保留完整资料备查 |

| 虚列成本费用 | 通过虚开发票、虚构业务支出增加成本 | 严格审核发票真实性与业务匹配性,建立内控流程 |

| 不当关联交易 | 利用关联方转移利润,不符合独立交易原则 | 关联交易定价遵循市场原则,准备同期资料 |

| 忽视申报时效 | 未按时进行纳税申报、汇算清缴,产生滞纳金 | 建立税务日历,提前准备申报资料,利用电子税务局提醒功能 |

相关问答FAQs

Q1:企业同时符合小微企业和高新技术企业优惠,能否叠加享受?

A:不可以,根据企业所得税法规定,符合条件的小微企业和高新技术企业优惠属于税率类优惠,只能选择其中一项享受,不能叠加,建议企业根据实际税负情况选择最优优惠,例如年应纳税所得额300万元以下的小微企业,实际税负5%(25%×20%),低于高新技术企业15%的税率,此时选择小微企业优惠更优;若年应纳税所得额超过300万元,小微企业的税负会上升至25%,此时高新技术企业优惠更划算。

Q2:个人兼职收入如何申报个税才能节税?

A:个人兼职收入属于“劳务报酬所得”,需按次预扣预缴或年度汇算清缴,若兼职支付方未代扣代缴,个人需主动申报,节税方法包括:一是分次支付,避免单次收入过高导致税率跳档(如单次收入超过2万元的部分适用30%税率,超过5万元的部分适用40%税率);二是与支付方协商,将部分收入转换为报销(如交通费、办公费等合规费用),但需确保业务真实,避免虚开发票风险;三是利用专项附加扣除,在年度汇算清缴时充分申报,降低应纳税所得额。