调取别人的纳税记录是一个涉及个人隐私和法律法规的敏感行为,必须严格遵守相关法律规定,确保在合法合规的前提下进行,根据我国《税收征收管理法》《个人信息保护法》等法律,纳税记录属于个人敏感信息,未经本人授权或法定事由,任何单位或个人不得随意调取,以下从合法途径、具体流程、注意事项等方面详细说明,并强调非法调取的法律风险。

合法调取他人纳税记录的法定情形

调取他人纳税记录并非完全禁止,但需满足特定法定条件,主要包括以下几类:

- 本人授权委托:纳税人本人通过书面委托书、公证授权等方式,明确授权他人(如配偶、父母、子女、律师、税务代理人等)代为调取纳税记录。

- 司法或行政执法程序:因税务稽查、诉讼、仲裁、刑事侦查等法定事由,司法机关(法院、检察院)、税务机关、公安机关等有权机关可依法依规调取相关纳税人的纳税记录。

- 特定业务需求:在办理贷款、签证、人才引进、企业资质审核等业务时,经纳税人本人书面同意,相关机构(如银行、移民局、人社部门)可要求纳税人提供纳税记录,但需由纳税人自行提交或通过合法授权渠道获取,机构不得擅自调取。

- 法定职责范围内的信息共享:政府部门间因履行公共管理职责(如社保缴纳、公积金提取、企业信用评价等),可依法依规在权限内共享纳税信息,但需符合“最小必要”原则,不得超出原定用途使用。

合法调取他人纳税记录的具体途径及流程

(一)通过纳税人本人授权委托调取

这是最常见且合法的途径,适用于个人因家庭、代理等需要代为办理的情况,具体流程如下:

-

获取授权委托书

委托人需提供经纳税人本人签字的《授权委托书》,明确以下内容:- 委托人及受托人身份信息(姓名、身份证号、联系方式);

- 授权事项(如“代为调取2021-2023年度个人所得税纳税记录”);

- 授权范围(如仅限纸质版或电子版,是否允许复印等);

- 授权期限(如自签字之日起至某年某月某日止);

- 委托人及纳税人签字、日期。

注:若为配偶、父母、子女关系,部分地区可通过户口本、结婚证等证明材料简化授权手续,具体以税务机关要求为准。

-

准备身份证明材料

(图片来源网络,侵删)

(图片来源网络,侵删)- 受托人需提供本人有效身份证件原件及复印件;

- 纳税人需提供本人有效身份证件原件及复印件(若委托书中已附身份证复印件,可不再重复提供);

- 若为委托代理机构(如税务师事务所),还需提供营业执照副本、代理协议等证明材料。

-

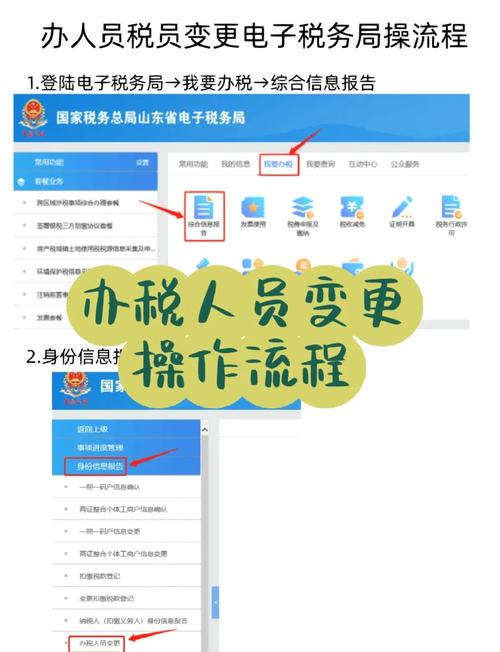

前往税务机关办理

受托人携带上述材料,前往纳税人主管税务机关办税服务厅,或通过电子税务局(如自然人电子税务局、电子税务局单位端)提交申请。- 线下办理:税务机关工作人员核对材料无误后,当场出具纳税记录(个人所得税为《个人所得税纳税记录》,企业纳税为《税收完税证明》或《纳税情况证明》);

- 线上办理:通过自然人电子税务局网页端或APP,使用纳税人登录后,在“特色服务”-“纳税记录查询及打印”模块生成电子纳税记录,或选择邮寄送达。

(二)通过有权机关依法调取

司法机关、税务机关等因法定职责需调取纳税记录时,需按以下流程操作:

-

出具法律文书

调取单位需提供加盖单位公章的《调取证据通知书》《协助执行通知书》等法律文书,明确调取事由、纳税人信息(姓名、身份证号/纳税人识别号)、调取记录期间及用途。 -

税务机关审核与办理

主管税务机关收到法律文书后,由法制部门或税源管理部门审核材料合法性,审核通过后,在规定时限内提供纳税记录(通常为加盖税务机关公章的纸质件或电子件)。 (图片来源网络,侵删)

(图片来源网络,侵删)

(三)通过特定业务场景由纳税人自行提供

在贷款、签证等场景中,机构无权直接调取他人纳税记录,需由纳税人自行操作后提交:

- 纳税人自行打印:通过自然人电子税务局或主管税务机关办税服务厅打印纳税记录,签字盖章后提交给相关机构;

- 授权机构查询:部分机构(如银行)可通过与税务部门系统对接的“银税互动”平台,在纳税人本人通过手机银行、网银等渠道完成电子授权后,查询其纳税信用等级或简要纳税信息,但无法获取完整纳税记录。

调取他人纳税记录的注意事项

-

严格禁止非法途径

任何通过黑客攻击、冒用身份、贿赂工作人员等非法手段获取他人纳税记录的行为,均违反《刑法》《个人信息保护法》《税收征收管理法》等规定,构成侵犯公民个人信息罪、逃税罪等,将依法追究刑事责任。 -

信息保密与合规使用

合法获取纳税记录的单位或个人,需对信息严格保密,仅用于授权或法定用途,不得泄露、篡改、出售或用于其他无关目的,否则,将承担民事赔偿责任及行政处罚(如罚款、吊销执业许可等)。 -

核实纳税人信息准确性

调取纳税记录时,需确保纳税人姓名、身份证号、纳税人识别号等信息准确无误,因信息错误导致记录错误的,需及时向税务机关申请更正。 -

区分不同税种记录

个人所得税纳税记录与企业纳税记录(增值税、企业所得税等)分属不同系统,调取时需明确税种及所属税务机关(个人所得税为个人所得税代扣代缴单位所在地税务机关,企业纳税为企业主管税务机关)。

不同场景下纳税记录调取方式对比

为更直观展示,以下通过表格对比常见场景下的合法调取方式:

| 场景 | 调取主体 | 是否需纳税人授权 | 主要途径 | 所需材料 |

|---|---|---|---|---|

| 本人委托他人代取 | 受托人(如亲属、代理人) | 是(书面委托) | 线下:主管税务机关办税服务厅;线上:自然人电子税务局(需纳税人登录授权) | 授权委托书、双方身份证件、纳税人身份证明 |

| 司法/行政执法 | 法院、税务机关、公安机关 | 否(凭法律文书) | 线下:主管税务机关,凭《调取证据通知书》等文书 | 法律文书、单位介绍信、经办人身份证件 |

| 贷款/签证等业务 | 银行、移民局等机构 | 是(电子或书面授权) | 纳税人自行打印提交;或通过“银税互动”平台授权机构查询简要信息 | 纳税人签字的纳税记录、授权书(如需) |

| 政府部门信息共享 | 人社、社保、公积金等部门 | 否(法定职责共享) | 部门间信息系统数据交换,需符合“最小必要”原则 | 公函、共享协议、信息用途说明 |

相关问答FAQs

问题1:配偶可以随意调取另一方的纳税记录吗?

解答:不可以,配偶调取另一方纳税记录需经本人授权,提供结婚证、双方身份证件及书面委托书,前往税务机关办理或通过线上渠道完成授权后查询,若未经授权擅自调取,属于侵犯个人信息行为,需承担法律责任。

问题2:企业老板能否要求财务人员随意调取员工的纳税记录?

解答:不可以,企业财务人员调取员工纳税记录仅限于法定职责范围(如代扣代报个税、协助员工办理公积金等),且需员工本人书面同意或企业作为扣缴义务人为履行法定职责查询,若老板为非法定事由(如个人调查)要求调取,属于非法获取个人信息,财务人员有权拒绝,否则需承担连带责任。

调取他人纳税记录必须以合法为前提,无论是个人委托还是公务需求,均需严格遵守法律法规,尊重纳税人隐私权,任何试图通过非法手段获取的行为都将面临法律严惩,建议在确有需要时,优先通过纳税人本人授权或法定程序办理,确保合规合法。