在商业运营中,押金制度常被用于约束双方行为、降低风险,但若能巧妙设计押金规则并合理运用资金,押金也能成为创造额外收益的工具,需要注意的是,押金的核心功能是保障履约,任何收益获取都必须建立在合法合规、透明公开且不损害租户/客户利益的基础上,以下从合法合规前提、资金运作策略、风险控制及实际案例四个维度展开分析。

合法合规是前提:明确押金性质与使用边界

押金本质上是一种担保资金,所有权属于缴纳方(租户/客户),托管方(企业/房东)仅拥有有限使用权,根据《民法典》及相关法规,押金必须专款专用,不得随意挪用投资高风险项目,且需在合同到期后及时退还,任何“用押金赚钱”的操作都必须满足:1. 押金金额合理,不超过法定上限(如租房押金通常不超过月租金两倍);2. 明确告知押金用途及可能产生的收益分配方式(如有);3. 确保资金流动性,能随时满足退还需求,部分长租公寓曾因违规挪用押金投资P2P等高风险领域,最终导致资金链断裂、租户押金无法退还,最终触犯法律,相关责任人被追究刑事责任,这一教训必须警惕。

资金运作策略:低风险稳健增值为主

在合法合规前提下,押金的闲置期可通过低风险理财实现增值,核心原则是“安全性第一,流动性优先”,具体操作可参考以下路径:

区分押金类型,匹配不同理财工具

押金按退还确定性可分为“高流动性押金”(如租房押金、酒店押金,通常短期退还)和“低流动性押金”(如部分长期租赁的履约保证金,退还周期较长),不同类型押金可配置不同产品:

- 高流动性押金:可投入货币基金(如余额宝、零钱通)、银行活期/短期定期存款、国债逆回购等,特点是随用随取,年化收益约1.5%-3%,虽不高但稳定,且本金风险极低。

- 低流动性押金:在确保能覆盖退还需求的前提下,可配置中低风险的银行理财产品(R1-R2级)、同业存单指数基金等,期限3-12个月,年化收益约2.5%-4%,略高于货币基金,但需注意产品开放日与押金退还周期的匹配。

集中管理:提升资金议价能力

若企业或房东收取多笔押金,可通过“资金池”集中管理,形成一定规模后,与金融机构协商更高的存款利率或定制化理财方案,连锁民宿品牌可将旗下各门店的押金统一存入合作银行,争取到比普通储户更高的协定存款利率;大型公寓运营商可与信托公司合作,发行以押金现金流为基础的资产支持证券(ABS),在合规前提下获取收益,但此操作需专业团队且监管严格,个人难以实施。

收益分配机制:透明化处理增值部分

押金产生的收益是否属于托管方,需根据合同约定及法律规定,若合同明确约定“押金孳息归托管方”,则收益可归企业/房东所有;若未约定,根据《民法典》第387条,孳息应归属所有权人,即租户/客户,为避免纠纷,建议:1. 在合同中明确收益归属;2. 若收益归属客户,可主动告知客户收益情况(如每年公示一次),增强信任;3. 若收益归属自身,可将其部分用于改善服务(如租房押金收益用于公共区域维护),间接提升客户满意度。

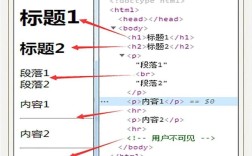

押金理财配置参考表

| 押金类型 | 流动性需求 | 推荐理财工具 | 预期年化收益 | 风险等级 | 资金到账时效 |

|---|---|---|---|---|---|

| 短期租房押金 | 极高(1-3个月) | 货币基金、活期存款 | 5%-2.5% | R1(低) | T+0或T+1 |

| 长期租赁保证金 | 中(6-12个月) | 银行定期(3-6个月)、同业存单基金 | 8%-3.8% | R2(中低) | 到期日或开放日赎回 |

| 酒店押金 | 高(24小时内) | 国债逆回购、超短债基金 | 0%-3.0% | R1(低) | T+0或T+2 |

风险控制:建立“防火墙”避免资金链断裂

押金理财的核心风险是“流动性风险”和“信用风险”,需通过以下措施规避:

- 设立“风险准备金”:将押金理财收益的10%-20%单独计提,作为突发大额退还的缓冲池,避免因集中退还导致资金短缺。

- 分散投资:不将所有押金投入单一产品,即使某款产品出现问题,也能通过其他产品及时赎回弥补。

- 定期审计与公示:企业应每月核对押金账目与理财收益,确保账实相符;个人房东可保留银行流水凭证,方便租户查询。

- 购买履约保证保险:对于大额押金(如商业租赁),可向保险公司投保,若因自身原因无法退还押金,由保险公司赔付,降低个人信用风险。

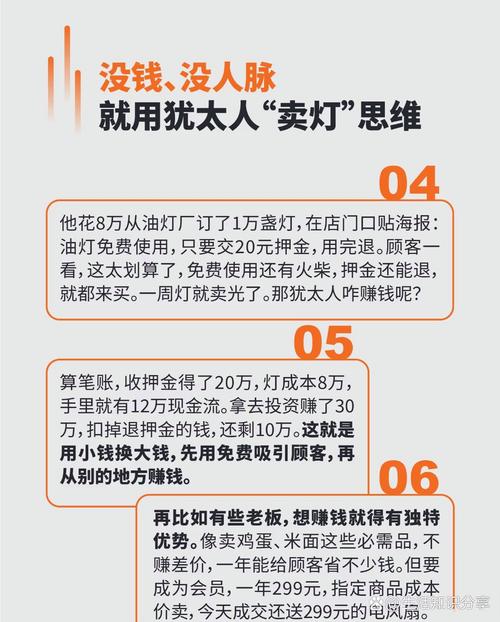

实际案例:从“被动持有”到“主动增值”

案例1:个人房东的押金增值术

王先生名下有一套出租房,月租金3000元,按常规收取两个月押金6000元,过去这笔钱一直存在活期账户,年收益仅120元,后来他开通了货币基金自动转入功能,将押金转入某货币基金,年化收益2.2%,一年可多收益132元,虽然金额不大,但积少成多,若他名下有10套房源,押金总额6万元,年收益可达1320元,相当于半个月租金收益。

案例2:连锁企业的押金“钱生钱”

某共享办公品牌在全国有50个站点,每个站点平均有100个工位,按每个工位押金5000元计算,总押金达2500万元,该品牌将押金分为两部分:80%(2000万元)投入银行3个月期结构性存款(年化3.5%),20%(500万元)用于货币基金(年化2.5%),综合年化收益约3.3%,一年可产生82.5万元收益,他们在合同中明确“押金收益归公司所有”,并将收益的30%用于升级办公设施(如免费咖啡、高速网络),间接提升客户续约率,形成“收益-服务-增长”的正向循环。

相关问答FAQs

Q1:用押金投资股票、基金等高风险产品是否合法?

A:不合法,根据《民法典》第440条,押金属于担保物权,托管方必须保证资金安全,不得用于投资股票、期货、非保本理财等高风险领域,若挪用押金导致无法退还,可能构成侵占罪或诈骗罪,需承担刑事责任,即使是企业,也只能在确保流动性的前提下,投资低风险、保本或保收益的金融产品。

Q2:如果押金产生的收益归属客户,企业是否有义务告知?

A:根据《消费者权益保护法》第8条,消费者享有知情权,若合同未明确收益归属,而押金孳息按法律规定应归客户,企业/房东应主动告知客户收益情况(如每年提供一次收益明细),否则可能构成不当得利,建议在签订合同时明确约定收益归属,避免后续纠纷;若未约定,可将收益抵扣下一期租金或直接退还,以维护客户关系。